Die E-Rechnungspflicht in Kürze

Ab dem 01.01.2025 beginnt die E-Rechnungspflicht auf Basis von Paragraf 14 UStG des Wachstumschancengesetzes.

Ab dann müssen bei Umsätzen zwischen inländischen Unternehmen im B2B-Bereich elektronische Rechnungen verwendet werden.

Bei Kleinbetragsrechnungen gibt es Ausnahmen.

Laut geltenden Übergangsregelungen müssen Unternehmen E-Rechnungen vorerst nur empfangen und weiterverarbeiten können.

Eine E-Rechnung muss in einem strukturierten, maschinenlesbaren Format erstellt, übermittelt und empfangen werden, das die elektronische Verarbeitung ermöglicht.

Zu den konformen Formaten zählen zum Beispiel ZUGFeRD und XRechnung.

Die E-Rechnung nach DIN EN 16931 enthält dieselben Pflichtangaben wie herkömmliche Rechnungen mit dem Zusatz der Käuferreferenz.

Mit einer Rechnungsmanagement-Software wie Candis ist dein Unternehmen optimal auf den Empfang und die Verarbeitung von E-Rechnungen vorbereitet.

Ab dem 1. Januar 2025 wird die E-Rechnungspflicht im B2B-Bereich verbindlich eingeführt.

Basis für diese Änderung ist Paragraf 14 UStG des Wachstumschancengesetzes. Ein wesentlicher Vorteil der E-Rechnung für Unternehmen besteht darin, dass sie von Rechnungsmanagement-Software automatisch gelesen und verarbeitet werden kann. Dies ermöglicht eine effizientere Abwicklung von Geschäftsprozessen und ist ein zentraler Bestandteil des neuen Wachstumschancengesetzes.

Damit dein Unternehmen rechtzeitig auf die E-Rechnungspflicht und die Digitalisierung vorbereitet ist, geben wir dir in diesem Beitrag einen umfassenden Überblick über die Pflicht zur E-Rechnung. Außerdem erhältst du praktische Tipps, wie du deine Unternehmensprozesse effektiv auf die Nutzung von E-Rechnungen umstellen kannst.

Wenn du wissen willst, was genau die E-Rechnung ist, empfehlen wir dir unseren ausführlichen Artikel zur E-Rechnung.

E-Rechnungspflicht 2025

Mit Candis bereit für die E-Rechnung!

Die neuen Regeln zur E-Rechnungspflicht ab 2025 – Was ändert sich?

Ab dem 01.01.2025 sind alle Unternehmen im B2B-Bereich (Business-to-Business) gesetzlich dazu verpflichtet, elektronische Rechnungen, sogenannte E-Rechnung empfangen und verarbeiten zu können. Dazu zählen zum Beispiel die Rechnungsformate XRechnung, das EDI-Verfahren und die ZUGFeRD-Rechnung (ab Version 2.0.1).

Ab sofort kannst du in Candis elektronische Rechnungen im ZUGFeRD- oder XRechnungs-Format empfangen, sichten und weiterverarbeiten.

0:18

Andere Rechnungsformate fallen laut Gesetzesdefinition dann unter den Begriff „Sonstige Rechnungen”. Das umfasst alle Rechnungen, die nicht nach einem anerkannten E-Rechnungsformat vorliegen, wie zum Beispiel Papierrechnungen und PDF-Rechnungen.

Achtung: Laut der Informationsseite des Bundes zur E-Rechnung erfüllt eine per Mail verschickte Bilddatei, ein PDF oder eine eingescannte Papierrechnung nicht die gesetzlichen Anforderungen an E-Rechnungen, da sie nicht in einem strukturierten, maschinenlesbaren Format vorliegen.

Bisher steht es Unternehmen mehr oder weniger frei, in welcher Form sie ihre Rechnungen stellen und empfangen wollen. Ab Januar 2025 sind „Sonstige Rechnungen” nur noch unter bestimmten Voraussetzungen und Ausnahmen zulässig, zum Beispiel bei Kleinstbeitragsrechnung unter 250 € sowie Fahrausweisen.

Die neue Definition von E-Rechnungen stellt sicher, dass Rechnungen direkt maschinell verarbeitet werden können. Unternehmen müssen sich daher auf strukturierte Datenformate vorbereiten, um die neuen Anforderungen zu erfüllen.

Unser kostenloser Guide zur E-Rechnung

Das musst du jetzt wissen

Alles über die Pflicht zur E-Rechnung für 2025

Was genau ist eine E-Rechnung?

Eine E-Rechnung ist eine Rechnung, die in einem strukturierten, maschinenlesbaren Format erstellt, übermittelt und empfangen werden kann und eine elektronische Verarbeitung ermöglicht.

Der Standard für elektronische Rechnungen wurde von der europäischen Norm EN 16931 festgelegt und entwickelt, um die Interoperabilität von Rechnungsstellungsprozessen im europäischen Markt zu verbessern.

Im B2G Sektor (Business to Government) wurde die E-Rechnung bereits 2020 in Form der XRechnung eingeführt und ab dem 01.01.2025 müssen nun auch alle B2B-Unternehmen E-Rechnungen empfangen können.

Exkurs: Warum wird die E-Rechnung überhaupt einfgeführt?

Die E-Rechnung soll Unternehmensprozesse effizienter und digitaler gestalten, indem manuelle Tätigkeiten reduziert und Rechnungsdaten maschinell verarbeitet werden können.

Gleichzeitig modernisiert sie das Steuermeldesystem, ermöglicht eine schnellere und genauere Erfassung steuerrelevanter Daten und reduziert die Mehrwertsteuerlücke.

Auf EU-Ebene harmonisiert die E-Rechnung die Rechnungsstellung und erleichtert den grenzüberschreitenden Austausch. In Deutschland wurde die E-Rechnungspflicht durch das Wachstumschancengesetz eingeführt und tritt ab dem 1. Januar 2025 in Kraft.

Neue Pflichtangaben in der E-Rechnung?

Was die Pflichtangaben in der E-Rechnung betrifft, ändert sich nicht viel.

Eine E-Rechnung enthält generell dieselben gesetzlichen Pflichtangaben wie traditionelle Rechnung nach § 14 Abs. 4 Umsatzsteuergesetz (UStG). Dazu gehören:

Namen und Anschrift von Auftraggeber und Auftragnehmer

Steuernummer bzw. Umsatzsteuer-Identifikationsnummer

Ausstellungsdatum

Rechnungsnummer

Zahlungsbedingungen

Bankverbindung

detaillierte Rechnungspositionen

Umsatzsteuer

Als zusätzliche Pflichtangabe in der E-Rechnung muss eine Käuferreferenz angegeben werden, die den Auftraggeber eindeutig identifizierbar macht.

Sie wird Rechnungsempfänger an den Rechnungssteller übermittelt und ist wichtig, um die Rechnung eindeutig einer Bestellung, einem Vertrag oder einer anderen spezifischen Transaktion zuzuordnen. Die Käuferreferenz erleichtert so die Verarbeitung der Rechnung in der System des Rechnungsempfängers und stellt sicher, dass die Rechnung korrekt und effizient bearbeitet werden kann. Beispiele für Käuferreferenzen von Rechnungsempfängern sind:

Bestellnummer

Kundennummer

Kennung

Referenznummer

Projekt- oder Vertragsnummer

Lieferantennummer

Referenzcode

Abteilungskennzeichen

Brauchen Unternehmen eine Leitweg‑ID?

An vielen Stellen ist von der Leitweg-ID als Pflichtangabe auf E-Rechnungen die Rede. Diese ist jedoch nur erforderlich, wenn eine E‑Rechnung an eine Behörde gestellt werden soll.

Bitte beachte, dass sich gesetzliche Angaben jederzeit ändern können. Daher empfehlen wir dir immer § 14 des UStG zu konsultieren, um auf dem neuesten Stand zu sein.

Achtung: Viele Unternehmen gehen davon aus, dass ihre ERP-Hersteller die neuen E-Rechnungsformate automatisch umsetzen. Dem ist aber nicht so, da Rechnungen bei vielen DMS nicht im Fokus stehen. Informiere dich lieber bei deinem Software-Anbieter zu den geplanten Umstellungen.

Newsletter

Wir halten dich auf dem Laufenden

Welches Standardformat muss die E-Rechnung erfüllen?

In Deutschland gehören die XRechnung und die ZUGFeRD-Rechnung zu den gängigsten Formaten der E-Rechnung. Beide Formate erfüllen grundsätzlich die Anforderungen der EN 16931 und ermöglichen ein harmonisiertes Verfahren auf EU-Ebene.

1. ZUGFeRD: PDF-Datei mit eingebetteter XML-Datei

2. XRechnung: XML-Datei mit einem bestimmten Aufbau

Auch andere Rechnungsformate können die Anforderungen erfüllen, z. B. EDIFACT, ebInterface oder Factur-X.

Rechnungen, die nicht diesem Format entsprechen oder die auf Papier ausgestellt werden, gelten dann als "sonstige Rechnungen".

Das strukturierte elektronische Format kann zwischen Rechnungssteller und -empfänger vereinbart werden, jedoch müssen sich die Pflichtangaben korrekt und vollständig in eines der europäischen festgelegten Normen extrahieren lassen. In diesem Fall wären auch über EDI-Verfahren ausgestellte Rechnungen, die nicht der Norm EN 16931 entsprechen, weiterhin in Ordnung.

Laut Gesetz entscheiden Rechnungsversender frei darüber, in welchem Format sie eine E-Rechnung versenden wollen, also darüber, ob sie entweder eine ZUGFeRD- oder eine XRechnung versenden. Rechnungsempfänger müssen also in der Lage sein, sämtliche E-Rechnungsformate zu empfangen und zu bearbeiten.

Achtung: Unternehmen mit großer Marktmacht können ihren Lieferanten vorgeben, welche E-Rechnungsformate sie akzeptieren. Daher ist es sinnvoll, sich als Unternehmen bereits jetzt mit der Materie zu befassen und in der Lage zu sein, sowohl ZUGFeRD- als auch XRechnungen empfangen zu können.

XRechnung lesen

Mit unserem kostenlosen Tool sind XRechnungen kein Problem mehr! Du kannst du dir jede XRechnung anzeigen lassen und anschließend zu einer PDF umwandeln und herunterladen. Lade einefach beliebig viele XML-Dateien gleichzeitg hoch und konvertiere sie in eine PDF. Kostenlos und ohne Registrierung. Probiere es einfach mal aus!

Übergangsfristen zur E-Rechnungspflicht

Viele Unternehmen fragen sich, ob und in welchem Ausmaß sie von der E-Rechnungspflicht betroffen sind.

Generell sind nur B2B-Unternehmen oder B2B-Sachverhalte von der E-Rechnungspflicht betroffen und auch nur dann, wenn beide Parteien im Inland ansässig sind, also einen Sitz der Geschäftsleitung oder eine Betriebsstätte im Inland haben. Endverbraucher:innen sind von der Pflicht ausgenommen. Wer E-Rechnungen an sie stellen will, benötigt vorher ihre ausdrückliche Zustimmung.

Ebenfalls von der E-Rechnungspflicht betroffen sind Vermieter:innen, die steuerpflichtig an Unternehmen vermieten. Sie können den Mietvertrag als Rechnung verwenden.

Achtung: Für den Empfang von E-Rechnungen gibt es keine Übergangsfrist

Ab dem 01.01.2025 müssen alle Unternehmen in der Lage sein, die E-Rechnung in den genannten Formaten zu empfangen. In 2025 darfst du deine Rechnungen also noch wie vorher in anderen Formaten verschicken, soweit deine Kund:innen dem zustimmen.

Bis Ende 2026 können Umsätze, die in den Jahren 2025 und 2026 ausgeführt werden, noch als Papierrechnungen und Rechnungen unter der Zustimmung des Rechnungsempfängers als PDF übermittelt werden.

Bis Ende 2027 sind alle Unternehmen mit einem Umsatz bis 800.000, also alle Einnahmen-Überschuss-Rechner, noch von dem Gesetz befreit. Elektronische Rechnungen, die nicht dem neuen Format entsprechen, dürfen auch bis dahin erstellt werden (weiterhin unter Zustimmung des Rechnungsempfängers).

Ab 2028 sind die neuen Regelungen für E-Rechnungen und ihre Übermittlung dann zwingend einzuhalten.

Ab dem 1. Januar 2025 besteht für inländische Unternehmen die Notwendigkeit, eine E‑Rechnung empfangen zu können. Bundesfinanzministerium

Gibt es Ausnahmen von der verpflichtenden E-Rechnung?

Die Vorschriften zur verpflichtenden E-Rechnung greifen nur, wenn eine umsatzsteuerliche Pflicht zur Ausstellung einer Rechnung vorliegt. Rechnungen an Endverbraucher:innen sind also von der Pflicht ausgenommen.

Ausnahmen, die umsatzsteuerpflichtige Rechnungen betreffen, sind:

Kleinbetragsrechnungen mit einem Bruttobetrag von bis zu 250 Euro,

Fahrausweise, die als Rechnung gelten,

Leistungen von Kleinunternehmern,

Leistungen an juristische Personen, die keine Unternehmer sind, wie z. B. viele Vereine oder staatliche Einrichtungen, und

Bestimmte Leistungen an Endverbraucher im Zusammenhang mit Grundstücken

Vorteile der E-Rechnung für Unternehmen

Die Digitalisierung wird immer bedeutender für alle Unternehmen und die E-Rechnung bringt hierbei entscheidende Vorteile:

Klare Standards vereinfachen die Rechnungsstellung.

Schnellere Versand- und Bearbeitungsprozesse verkürzen Durchlaufzeiten.

Automatisierte Verarbeitung ermöglicht pünktlichere Zahlungen.

Wegfall von Papier und Porto spart Kosten.

Weniger Fehler durch automatische Erstellung und Validierung.

Flexibles Arbeiten durch ortsunabhängige Rechnungsstellung.

Mehr Transparenz beim Bearbeitungsstatus der Rechnungen.

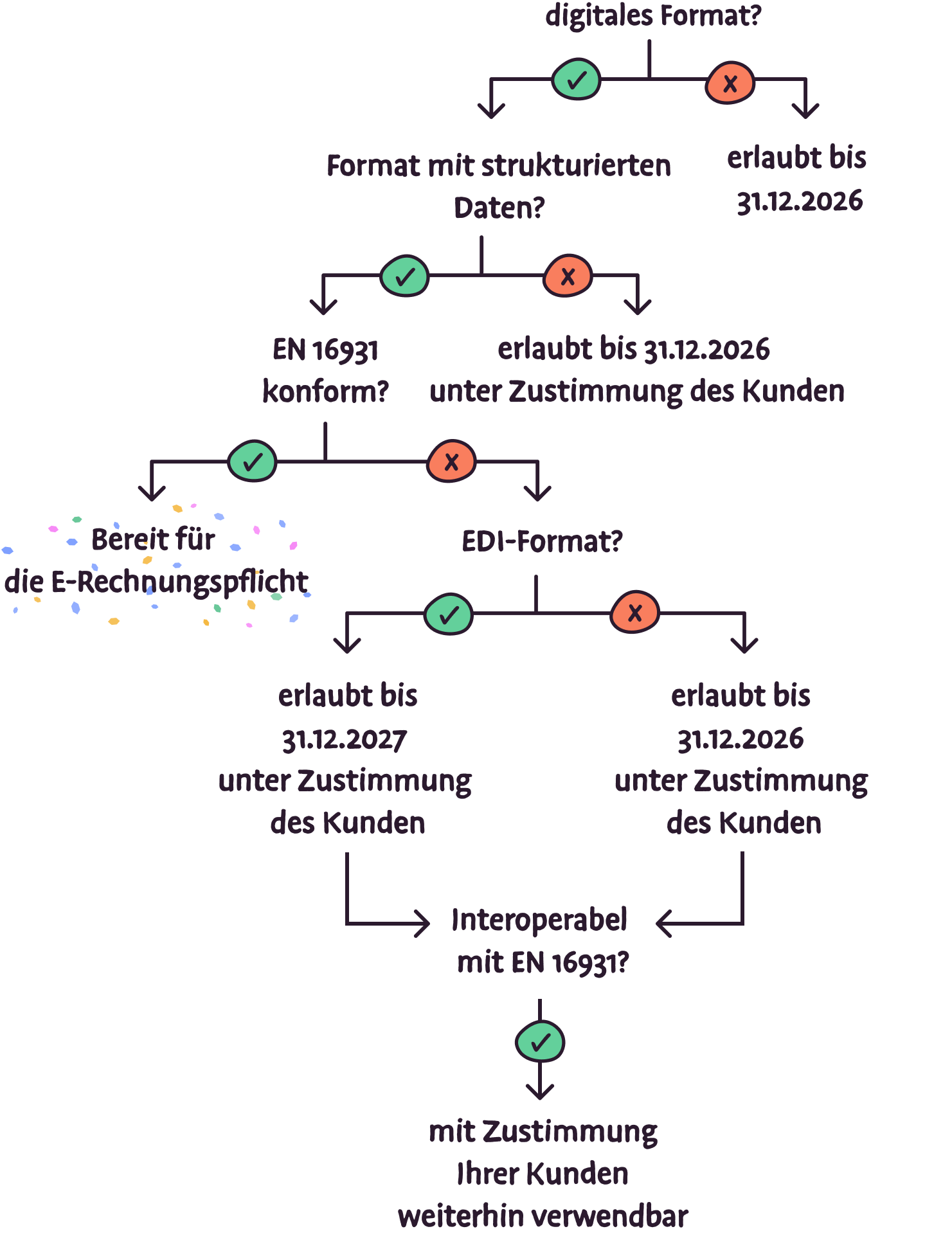

Ist dein Unternehmen auf die E-Rechnungspflicht vorbereitet? Mach den Check!

Mit unserem Entscheidungsbaum kannst du testen, ob dein Unternehmen schon für die E-Rechnung aufgestellt ist und welche Fristen für euch gelten.

Umstellung auf die E-Rechnungspflicht: Tipps dein Unternehmen

2024 ist für viele Firmen das Jahr der Umstellung auf E-Rechnungen.

Analysiere deinen Status Quo: Wie viele Rechnungen erhältst du noch auf Papier?

Handlungsbedarf richtig einschätzen: Es kann zukünftig zu unterschiedlichen Anforderungen wie z. B. neue notwendige Portal-Anbindungen kommen, deshalb sollte man dies so früh wie möglich klären. So kommst du später nicht in Zeitnot.

Lieferanten- bzw. Kundenstruktur analysieren: Wer sind deine Top 3 Lieferanten oder Kunden?

Kommunikation mit Kunden, Lieferanten, Partnern und Mitarbeitenden

In Vorbereitung auf die E-Rechnung empfehlen wir dir, alle Stakeholder zu kontaktieren und mitzuberücksichtigen. Dazu gehören vor allem die Kunden und Lieferanten eures Unternehmens, aber auch Partnerfirmen und Mitarbeiter:innen der Finanzbuchhaltung.

Frage bei Lieferanten und Kunden nach, ab wann sie welche Form der E-Rechnung (XRechnung oder ZUGFeRD) an dein Unternehmen stellen werden und zu welchem Zeitpunkt sie ihre internen Prozesse auf E-Rechnungen umstellen.

Intern solltest du deine Mitarbeiter:innen motivieren und unterstützen, sich über E-Rechnungen zu informieren und gemeinsam Verantwortungen abklären, sowie vielleicht schon einen unternehmenseigenen Zeitplan zur Umstellung beginnen. Hierfür empfehlen wir dir gern noch einmal unser Whitepaper.

Bonus-Tipp:

Spreche den Ablauf und Zeitplan auch auf jeden Fall mit deinem Steuerbüro ab, sodass der Umstieg reibungslos verlaufen kann.

Ein digitales Archiv einrichten

Digitale Rechnungen müssen digital und GoBD-konform archiviert werden. Dank der E-Rechnung gehören das Ausdrucken von Rechnungen und die Archivierung im Ordner nun der Vergangenheit an.

Stattdessen benötigt jedes Unternehmen ein digitales, revisionssicheres Archiv. Wir empfehlen immer die Arbeit mit einer Cloud, damit du auch ortsunabhängig Zugriff hast und dich besser vor Datenverlust schützt. Mehr dazu, wie du E-Rechnungen archivieren musst, findest du hier.

GoBD konformität & Aufbewahrungspflicht einhalten

Vergesse bei der Umstellung auf digitale Rechnungswege nicht, die GoBD einzuhalten. Rechnungen müssen demnach für 10 Jahre revisionssicher aufbewahrt werden.

Papierrechnungen digitalisieren

Da du in Zukunft nur noch mit E-Rechnungen arbeiten wirst, ist es jetzt sinnvoll alle bestehenden Papierrechnungen zu digitalisieren und auch digital zu archivieren. Dabei ist es wichtig, Papierrechnungen nicht einfach zu scannen und dann zu entsorgen. Es gibt hierfür den gesetzliche vorgeschriebenen Vorgang des Ersetzenden Scannens.

Dabei scannt man eine Rechnung und erstellt zudem eine GoBD Verfahrensdokumentation. Nur, wenn du diesen Vorgang korrekt durchführst, darfst du das originale Papierdokument danach auch wirklich vernichten. Die digitale Version muss zudem sicher und korrekt in einem digitalen Archiv oder einer Cloud abgespeichert werden.

Mit Candis bereit für die E-Rechnungspflicht

Um eine E-Rechnung zu erstellen, kannst du Online-Dienste wie zugferd-rechnung.com oder xrechnung-erstellen.com nutzen. Hier werden E-Rechnungen im gesetzeskonformen Formate erstellt. Alternativ geht das Ganze auch mithilfe von kostenpflichtiger Software wie Easybill oder Lexware.

Wenn du die Rechnungsmanagement-Software von Candis nutzt, kannst du E-Rechnungen genauso wie herkömmliche Rechnungen in deinem zentralen E-Mail-Postfach empfangen. Die elektronischen Rechnungsdaten werden dann direkt in Candis extrahiert und stehen für die Freigabe und Weiterverarbeitung bereit.

Auch die XML-Daten von XRechnungen können bequem in Candis empfangen und per Klick visualisiert werden. Die weitere Verarbeitung verläuft dann für dich und deine Mitarbeiter:innen wie gewohnt.

Wenn deine Lieferanten eine ZUGFeRD-Rechnung schicken, werden die Informationen aus dem PDF mit den XML-Daten abgeglichen. So wird sichergestellt, dass die Inhalte beider Dokumente identisch sind, bevor du die Rechnung wie gewohnt freigibst und exportierst.

Unser Tipp zum Abschluss: Fange besser frühzeitig damit an, deine Buchhaltung Stück für Stück zu digitalisieren. Ab sofort kannst du in Candis elektronische Rechnungen wie ZUGFeRD- und XRechnung empfangen, sichten und weiterverarbeiten.