Die Themen Kreditkarten und Monatsabschluss haben auf den ersten Blick nicht viel miteinander zu tun – der Schein trügt. Um den Monat erfolgreich abschließen zu können, müssen Finanzteams auch Kreditkartentransaktionen beachten. Da die Abrechnung der Kreditkarten frühestens kurz vor dem Monatsabschluss ankommt, ist das gar nicht so einfach. Wir erklären, wie’s dennoch funktioniert.

Kreditkartentransaktionen beim Monatsabschluss beachten? Eine Herausforderung für Finanzteams

Fehlende Belege machen es dem Finanzteam am Monatsende grundsätzlich schon schwer, die Periode abzuschließen. Wenn das Unternehmen zusätzlich traditionelle Kreditkarten nutzt, verstärkt sich dieses Problem. Warum ist das so?

Späte Kreditkartenabrechnungen, fehlende Belege und veraltete Zahlen – der Endgegner

Diese drei Punkte machen es Finanzteams schwer, den Monatsabschluss pünktlich, vollständig und ohne Mehraufwand zu erledigen:

Mitarbeiter:innen können Belege nicht rechtzeitig vorlegen

Nutzen Firmen traditionelle Kreditkarten, weiß das Finanzteam so lange nicht, wie viel Ausgaben es überhaupt gab, bis die Kreditkartenabrechnung in Papierform eintrudelt. Und erst dann fangen zuständige Mitarbeiter:innen an, alle Belege einzusammeln – sofern diese noch nicht vorhanden sind. Sind Mitarbeiter:innen dann krank oder im Urlaub, ist die Wahrscheinlichkeit sehr hoch, dass Belege nicht rechtzeitig zum Monatsende vorliegen.

Belege gehen über die Zeit verloren

Häufig kommt es auch während des Monats schon vor, dass Mitarbeiter:innen ihre Kreditkartenbelege zuverlässig abgeben. Die Herausforderung hier: Den Beleg so verwahren, dass er auch am Ende des Monats noch auffindbar ist. Dann kann das Finanzteam die schon vorhandenen Belege den Transaktionen auf der Kreditkartenabrechnung zuordnen.

Dass die im Monat auflaufenden Belege auch wirklich am Ende des Monats noch an entsprechender Stelle sind, klingt einfacher als es ist. Wenn vor allem das Finanzteam etwas größer ist, kann es passieren, dass Mitarbeiterin A den Beleg verwahrt, Mitarbeiter B diesen jedoch woanders ablegt. Am Ende des Monats weiß dann niemand mehr, wo der entsprechende Beleg liegt.

Zahlen sind veraltet

Kreditkartenabrechnungen von traditionellen Kreditkarten kommen frühestens am Ende eines Monats, manchmal auch erst im Folgemonat an. Das bedeutet: Die Einkäufe, die im April getätigt wurden, stehen in der Rechnung, die im Mai vorliegt. Folglich heißt das, dass die Zahlen, die in die Buchhaltung gelangen, nicht mehr aktuell sind. Die Basis für unternehmerische Entscheidungen ist damit ungenau, da die finanzielle Lage des Unternehmens nicht in Echtzeit abgebildet wird.

Das sind die Folgen

Nutzen Unternehmen traditionelle Kreditkarten, erschwert das den Monatsabschluss. Fehlende Belege und Kreditkartenabrechnungen, die erst kurz vor Monatsende ankommen, verursachen dem Finanzteam geballten Stress zum Monatsende. Aber nicht nur das:

Die Kreditkartenabrechnung kommt an, das Finanzteam schafft es aber nicht mehr, pünktlich alle Belege einzusammeln.

Die Abbuchung erfolgt und das Konto ist somit belastet. Entsprechend müssen Buchhalter:innen etwas verbuchen, aber die Belege fehlen.

In der Regel bilden sie dann Rückstellungen oder buchen auf zu klärende Posten und schließen damit den Monat ab.

Sobald sie den Beleg zur Transaktion dann erhalten, müssen sie die Rückstellung wieder auflösen und das passende Konto bebuchen.

Neben dem Chaos zum Ende des Monats ist also auch der zeitliche Mehraufwand ein klarer Nachteil traditioneller Kreditkarten (bezogen auf Monatsabschlüsse).

Außerdem: Es ist suboptimal, wenn Kosten nicht direkt auf das Konto gebucht werden, auf das sie letztendlich gehören. Warum? Ein Ziel des Monatsabschlusses ist es, alle Kosten transparent aufzuzeigen. Wenn es aber noch zu klärende Posten gibt wegen fehlender Rechnungen, kommen diese zunächst auch nur als solche in den Abschluss.

Sobald Belege da sind, werden sie dann als die entsprechenden Kosten gebucht. Diese werden dann aber erst im folgenden Monat beim Abschluss beachtet.

Dadurch mangelt es an Genauigkeit, weil du deine Kosten nicht realitätsgetreu – also in dem Monat, in dem sie entstehen – abbildest. Unternehmerische Entscheidungen basieren in diesem Fall auf ungenauen Zahlen und können entsprechend negative Auswirkungen haben.

Du denkst, es geht nicht noch aufwendiger? Doch, das geht! Und zwar, wenn es sich bei einem Kauf über traditionelle Kreditkarten um ein Anlagegut handelt. Es werden zum Beispiel zwei Laptops gekauft, diese kommen an und die Transaktion ist erfolgt. Der:die Buchhalter:in muss das Anlagegut direkt aktivieren, damit Abschreibungen korrekt getätigt werden können. Das geht allerdings nicht, wenn Belege noch fehlen.

Erfolgreicher Monatsabschluss mit digitalen Firmenkreditkarten

Dass Kreditkarten den Monatsabschluss grundsätzlich erschweren, ist nur die halbe Wahrheit. Bei traditionellen Kreditkarten ist es – wie oben beschrieben – durchaus der Fall. Nutzt dein Unternehmen digitale Firmenkreditkarten, ist ein pünktlicher und vor allem vollständiger Monatsabschluss durchaus umsetzbar.

Inwiefern machen digitale Firmenkreditkarten den entscheidenden Unterschied?

Viele Finanzteams fürchten, dass sie mit digitalen Firmenkreditkarten die Übersicht und Kontrolle verlieren. Dabei ist genau das Gegenteil der Fall:

Finanzteams sehen in Echtzeit, wer welche Einkäufe getätigt hat.

Es ist klar, welche Belege noch fehlen, und zwar sobald die Transaktion erfolgt ist – nicht erst, wenn die Kreditkartenabrechnung ankommt.

Es ist klar, welche:r Mitarbeiter:in mit welcher Karte gezahlt hat und wie viel Limit noch verfügbar ist.

Wenn du digitale Firmenkreditkarten richtig einsetzt, behältst du immer und jederzeit den Überblick über deine Ausgaben. Du willst erfahren, in welchen Fällen digitale Kreditkarten deinem Finanzteam und allen anderen Mitarbeitenden den Alltag erleichtern? Lade dir unser PDF mit 7 Anwendungsfällen herunter!

So läuft der Monatsabschluss mit digitalen Firmenkreditkarten

Sehen Finanzteams die Kreditkartentransaktionen in Echtzeit, bringt das einen großen Vorteil mit sich. Sie müssen jetzt nicht mehr warten, bis sie die Kreditkartenabrechnung erhalten. Stattdessen sehen sie die Transaktion sofort, wenn sie getätigt wurde, und können prüfen, ob der zuständige Mitarbeitende bereits einen Beleg hochgeladen hat. Ist das nicht der Fall, haken sie direkt bei der Person nach, die die Rechnung dann zügig vorlegen kann. Die Rechnung geht durch die Freigabe und Buchhalter:innen können sie verbuchen. Das Ergebnis: Du hältst deine Zahlen bereits während des Monats aktuell und sparst dir Zeit am Monatsende.

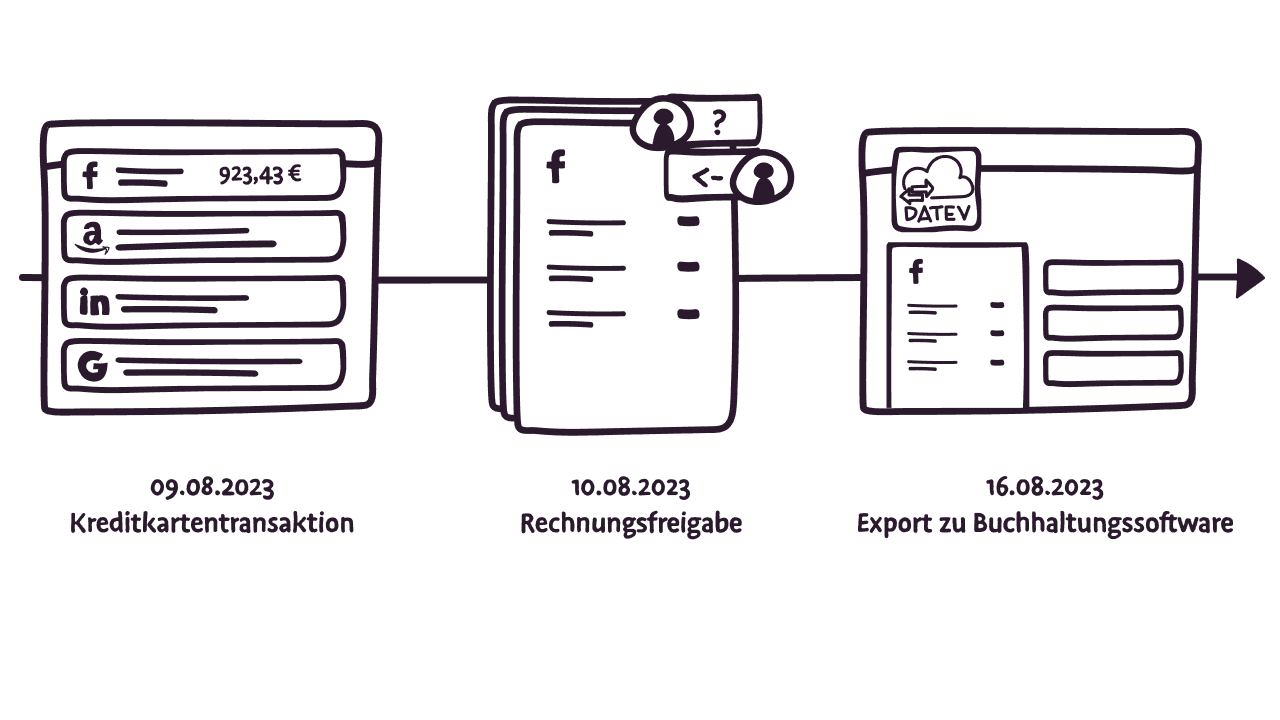

So könnte dein Arbeitsalltag als Buchhalter:in dann konkret aussehen:

Es ist der 9. des Monats und du siehst, dass eine Kollegin eine Kreditkartentransaktion getätigt hat.

Du fragst den zugehörigen Beleg direkt an und die Mitarbeiterin legt diesen vor.

Die Rechnung wird freigegeben und du exportierst sie direkt zu DATEV.

Zwei- bis dreimal pro Woche buchst du die Vorgänge.

So hast du die Kreditkartentransaktion bereits wenige Tage später in deinen Unternehmenszahlen.

Davon profitieren alle Beteiligten:

Mehraufwand, der durch manuelles Buchen von Rückstellungen oder zu klärenden Posten entsteht, bleibt dir erspart.

Deine Bücher spiegeln möglichst genau und realitätsgetreu die Unternehmenszahlen wider – entsprechend lassen sich unternehmerische Entscheidungen auf einer vertrauenswürdigen Basis treffen.

Das Finanzteam kann die Aufgaben auf den Monat verteilen und spart sich geballte Arbeit am Monatsende. So können sie sich dann auf Tätigkeiten konzentrieren, die wirklich nur zu dieser Zeit erledigt werden können, z. B. Lohnübernahme und Abschreibungen.