Dir wird schwindlig beim Gedanken an eine Betriebsprüfung? Das muss es nicht. Vorbereitung ist hier das A und O. Dafür solltest du zunächst verstehen, was bei einer Betriebsprüfung passiert und worauf es ankommt. Du willst in Zukunft gewappnet sein? Wir helfen dir dabei!

Betriebsprüfung: Darum geht’s

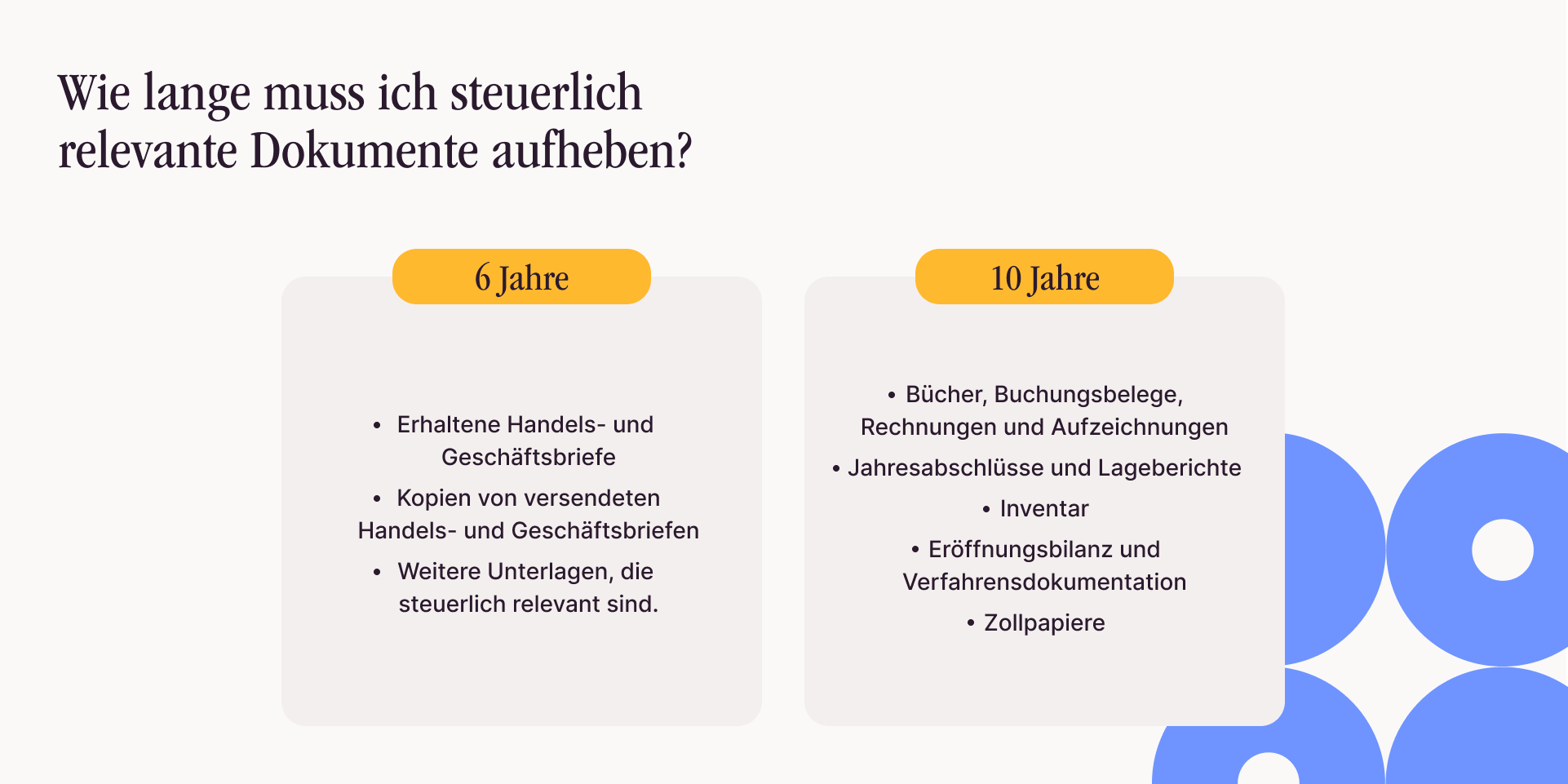

Unternehmen müssen steuerlich relevante Daten und Dokumente, wie Belege und Bilanzen, 6 oder 10 Jahre aufbewahren – das wissen die meisten. Aber warum ist das so? Unternehmen sind verpflichtet, Unterlagen so zu archivieren, dass sie dem Finanzamt im Fall einer Betriebsprüfung in Originalform – also digital oder in Papier – zur Verfügung gestellt werden können.

Damit ist klar, weshalb die Aufbewahrungspflicht nach § 147 AO gilt. Aber was hat es mit der Betriebsprüfung auf sich? Bei einer Betriebsprüfung prüft das Finanzamt, ob ein Unternehmen Steuern innerhalb eines Zeitraums ordnungsgemäß gezahlt hat.

Maßgeblich dafür, ob ein:e Betriebsprüfer:in das prüfen kann, ist also, dass Unternehmen steuerrelevante Dokumente entsprechend zugänglich und aufbewahrt haben.

Was bedeutet steuerlich relevant?

Alle Dokumente, die die Besteuerungsgrundlage gebildet haben, müssen aufbewahrt werden. Dazu gehören unter anderem Unterlagen aus der Finanzbuchhaltung, der Lohnbuchführung sowie der Anlagenbuchhaltung. In ihrer Form können sie als Papierbelege, Datensätze und elektronische Dokumente auftreten.

Rechtsgrundlage der Betriebsprüfung

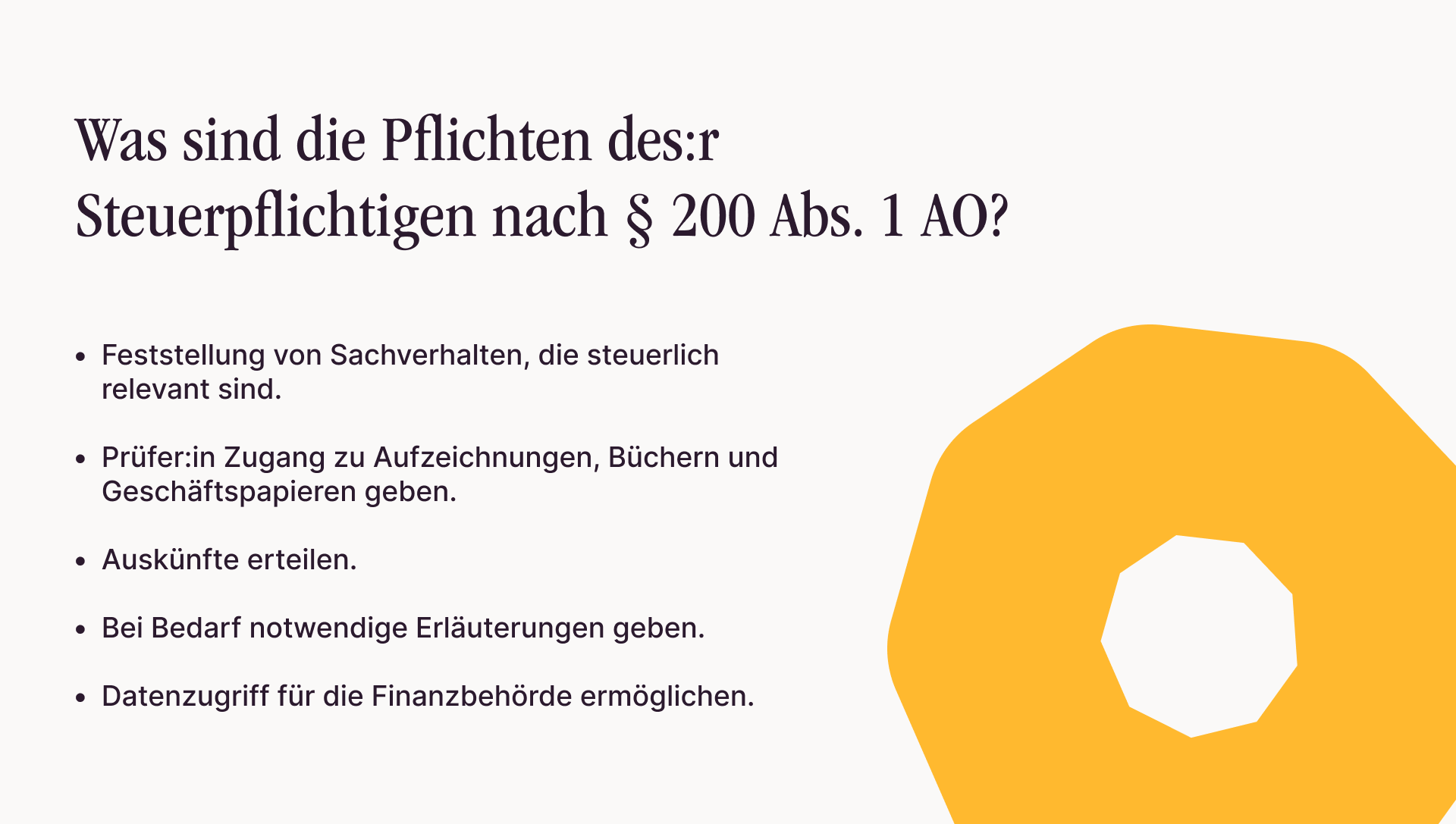

Die Pflichten von Steuerpflichtigen ergeben sich nicht aus dem Nichts. Sie basieren auf Gesetzen und Regelungen, die es zu erfüllen gilt. Ist das gegeben, steht einer erfolgreichen Betriebsprüfung in der Regel nichts im Wege.

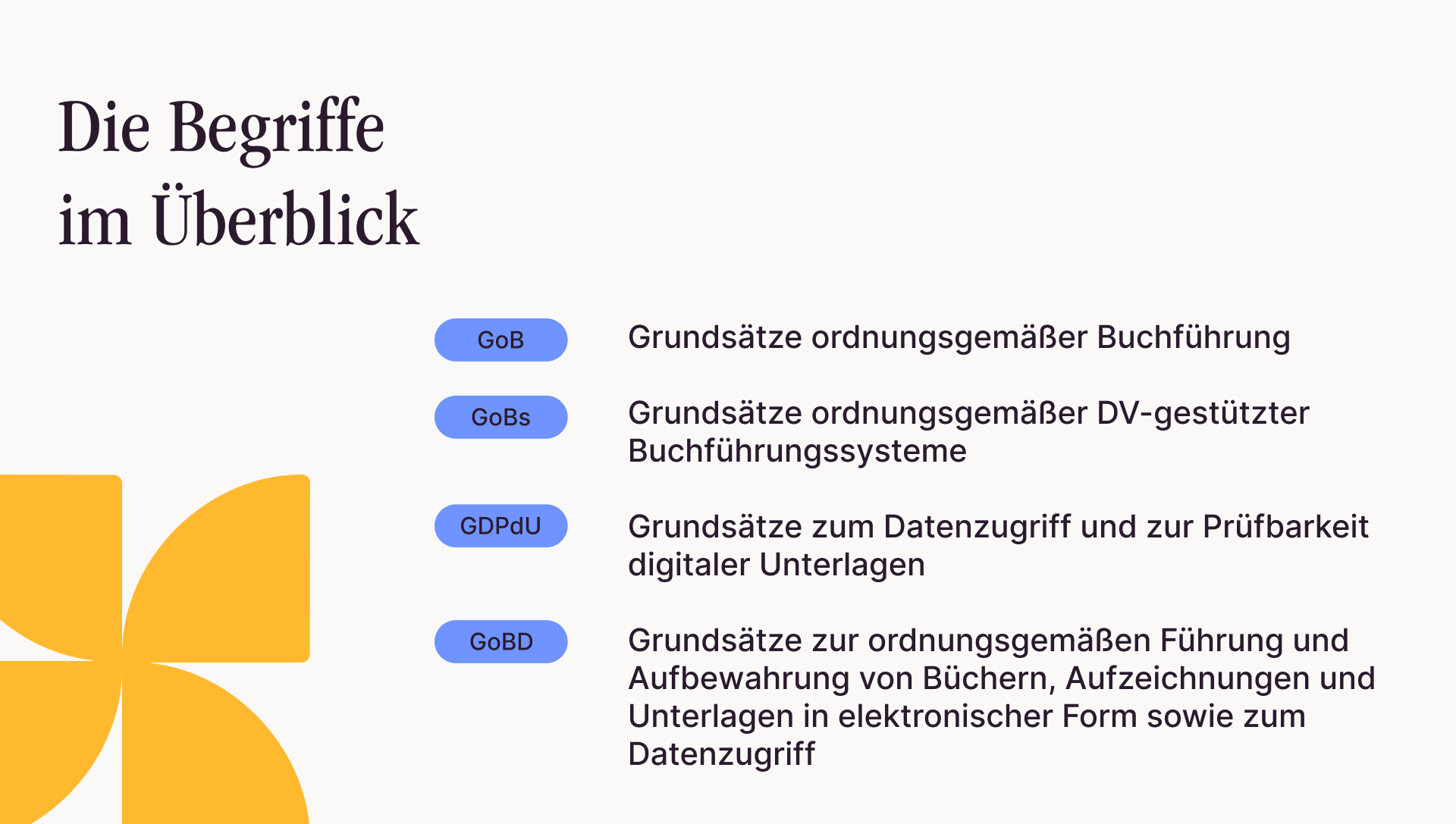

GoBS

Bis einschließlich 2014 galten die GoBS, Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme. Sie regelten, wie Unternehmen digitale Daten mithilfe von Datenverarbeitungssystemen aufbewahren müssen.

GDPdU

Von 2002 bis 2014 galten die GDPdU, Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen. Sie erweiterten und konkretisierten die Abgabenordnung, kurz AO, sowie das Umsatzsteuergesetz, kurz UStG, im Hinblick auf die Regelungen zur digitalen Aufbewahrung von Bilanzen, Belegen und Rechnungen. Damit hat das Bundesministerium für Finanzen (BMF) die Kompetenzen von Betriebsprüfer:innen erweitert. Auf Basis der Änderung der §§ 146 und 147 AO haben prüfende Personen bei einer Betriebsprüfung auch auf die EDV eines Unternehmens Zugriff erhalten. Sie durften relevante Daten auf einem Datenträger verlangen und sie entsprechend mit einem Prüfprogramm oder dem Datenverarbeitungssystem des Unternehmens analysieren.

GoBD

Was gilt jetzt, wenn die beiden Regelungen nur bis Ende 2014 Bestand hatten? In einem BMF-Schreiben vom 14. November 2014 fasste die Finanzverwaltung die GDPdU und die GoBS zu den GoBD – Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff – zusammen. Diese gelten seit 2015.

Der rasante technische Fortschritt brachte auch bei den GoBD Änderungsbedarf hervor. Deshalb ergänzte die Finanzverwaltung die Regelungen im November 2019. Im Fokus waren hier unter anderem mobiles und ersetzendes Scannen.

Hier die wichtigsten Neuerungen, die Ende 2019 passierten:

Egal, ob du die Dokumente einscannst oder mit einem Smartphone fotografierst: Beide Vorgänge sind gleichgesetzt.

Mobiles Scannen im Ausland mit zeitnaher Erfassung ist erlaubt.

Lediglich eine Konvertierung aufzubewahren, ist in bestimmten Fällen zulässig.

Cloud-Speichersysteme fallen nun auch in den Geltungsbereich der GoBD.

Warum Scannen in der Buchhaltung für moderne Finanzteams eigentlich kein Thema sein sollte, hörst du in unserer Podcast-Folge Moderne Finanzteams machen Scannen in der Buchhaltung überflüssig.

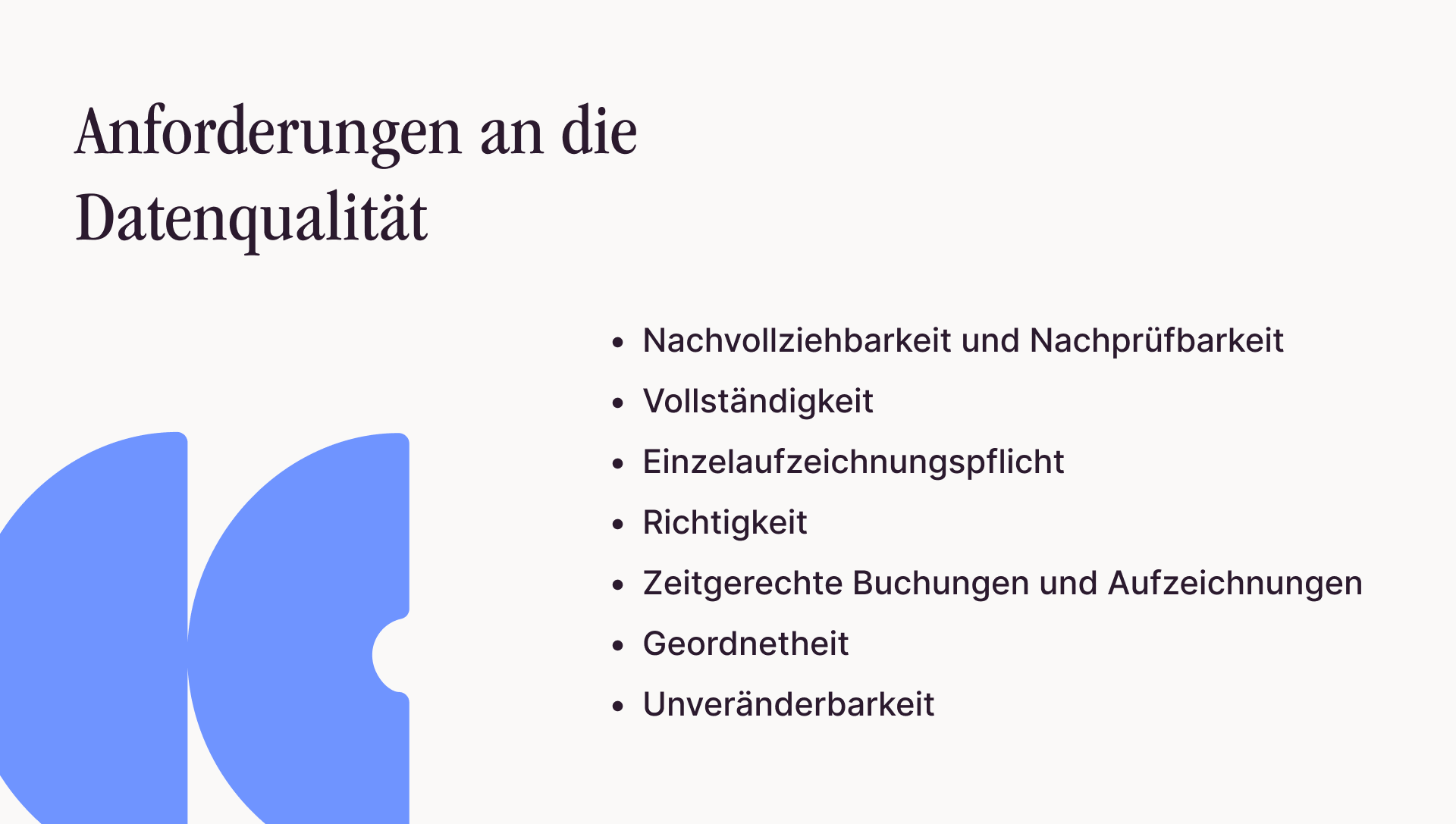

Mit den GDPdU, folgend den GoBD, wurde auch die Aufbewahrungsfrist zum Thema. Steuerpflichtige müssen steuerlich relevante Unterlagen über einen bestimmten Zeitraum – abhängig von der Art des Dokuments – aufbewahren. So kann ein:e Betriebsprüfer:in jederzeit auf diese Unterlagen zugreifen. Hinzu kommt, dass die Daten nach § 146 Abs. 5 S. 2 AO unverzüglich lesbar und auswertbar sein müssen.

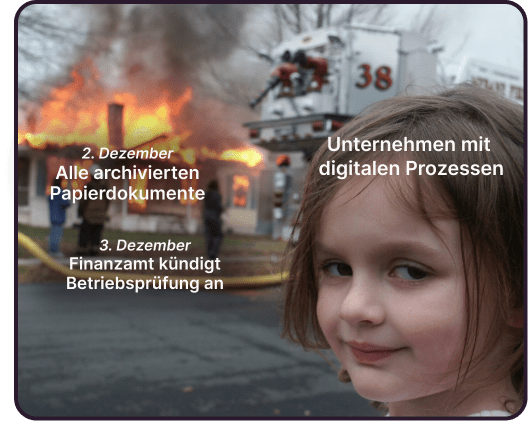

Du willst zu den Unternehmen gehören, die, auch wenn's brennt, cool bleiben? Dann schaue dir jetzt an, wie Candis dir dabei helfen kann!

Digitale Betriebsprüfung versus analoge Betriebsprüfung

Bis vor einigen Jahren herrschten Papierbelege vor. Entsprechend waren digitale Daten nicht weit verbreitet und eine Betriebsprüfung lief überwiegend papierbasiert ab. Zudem gab es keine Vorsysteme, aus denen steuerlich relevante Daten kamen. Konkret hieß das:

Prüfende Personen blätterten Belege durch und glichen diese mit Geschäftsvorfällen ab.

Dabei gingen sie zwangsläufig ins Detail und mussten viel Zeit aufwenden.

Mit der Digitalisierung stieg die Anzahl an digitalen Belegen und Daten. Für Betriebsprüfer:innen änderte sich damit der Ansatz:

Es ging nun vielmehr um das Große und Ganze und ob das Gesamtbild plausibel war.

Sie prüften, wie Daten entstanden sind, welchen Weg sie durch das Unternehmen genommen haben und wie sie über Schnittstellen in andere Systeme gelangt sind.

Heutzutage legen Prüfer:innen den Fokus demnach auf Datenanalyse. Sie schauen sich an, woher die Daten kommen - dabei hilft eine Verfahrensdokumentation - und wie sie über Schnittstellen ins Unternehmen gelangen. Eine Datenvisualisierung kann Ausreißer aufzeigen. Somit wissen Betriebsprüfer:innen, wo es vielleicht Ungereimtheiten geben könnte und legen damit den Schwerpunkt ihrer Prüfung.

[%did you know]

Neben der Betriebsprüfung, die in der Regel die Ertragsteuer prüft, gibt es noch weitere Arten von Prüfungen. So kann die Finanzverwaltung auch Umsatzsteuer-Sonderprüfungen anordnen oder sich mithilfe der deutschen Rentenversicherung ansehen, ob das Unternehmen ausreichend Sozialversicherungsabgaben getätigt hat und ob alles korrekt angemeldet ist.

Wie erfährst du von einer Betriebsprüfung?

Klopft es plötzlich an der Tür und die Betriebsprüfung steht an? Nein, ganz so spontan ist es im Normalfall nicht. Mindestens zwei Wochen vor der Prüfung sendet die Finanzverwaltung eine formelle, schriftliche Prüfungsanordnung an das Unternehmen. Diese beinhaltet u. a.:

den zeitlichen Rahmen der Prüfung

den Gegenstand der Prüfung (Steuerarten)

den Namen der prüfenden Person

einen Fragebogen, den das Unternehmen ausfüllen muss

Was beinhaltet der Fragebogen?

Das Unternehmen muss den ausgefüllten Fragebogen innerhalb einer bestimmten Zeit an die Finanzverwaltung zurücksenden. So kann sich der:die Betriebsprüfer:in vorab ein Bild von den Gegebenheiten des Unternehmens machen und findet so unter anderem Antworten auf die Fragen, welche Datenverarbeitungssysteme im Einsatz sind, wo Daten entstehen und wie diese verarbeitet werden.

Nichts verpassen

Unser Newsletter

Kann ich den Prüfungsbeginn nach hinten verschieben lassen?

Wenn Steuerpflichtige den Zeitpunkt der Prüfung verschieben möchten, geht das nur dann, wenn triftige und glaubhafte Gründe vorhanden sind.

Achtung! Wenn der Prüfungszweck durch die Vorab-Ankündigung gefährdet ist, kann es hier Ausnahmen geben.

Betriebsprüfung: Wo wird geprüft?

Das Finanzamt bestimmt, wo sie die Prüfung durchführen. Dabei gibt es normalerweise vier Optionen:

In der Regel findet die Prüfung in den Räumlichkeiten des Unternehmens statt.

Geht das nicht, kommt der Wohnsitz des Unternehmens infrage.

Alternativ kann sich die prüfende Person die Unterlagen auch ins Finanzamt holen.

Die Prüfung kann auch im Büro der Steuerberatung stattfinden.

[%hot tip]

Das Wichtigste: Der:die Betriebsprüfer:in muss sofort eine feste Ansprechperson genannt bekommen. Das kann z. B. die Geschäftsführung, der:die Inhaber:in oder eine Person aus der Finanzbuchhaltung sein. Sie muss für den:die Betriebsprüfer:in während der Prüfung jederzeit erreichbar sein.

Welche Zeiträume werden geprüft?

Dass etwas geprüft wird, ist nun klar. Aber über welchen Zeitraum sprechen wir im Rahmen einer Betriebsprüfung?

Dabei müssen wir zwischen den Betrieben nach § 193 Abs. 1 AO und anderen Gegebenheiten nach § 193 Abs. 2 AO unterscheiden.

§ 193 Zulässigkeit einer Außenprüfung AO

(1) Eine Außenprüfung ist zulässig bei Steuerpflichtigen, die einen gewerblichen oder land- und forstwirtschaftlichen Betrieb unterhalten, die freiberuflich tätig sind und bei Steuerpflichtigen im Sinne des § 147a.

(2) Bei anderen als den in Absatz 1 bezeichneten Steuerpflichtigen ist eine Außenprüfung zulässig,

1. soweit sie die Verpflichtung dieser Steuerpflichtigen betrifft, für Rechnung eines anderen Steuern zu entrichten oder Steuern einzubehalten und abzuführen,

2. wenn die für die Besteuerung erheblichen Verhältnisse der Aufklärung bedürfen und eine Prüfung an Amtsstelle nach Art und Umfang des zu prüfenden Sachverhalts nicht zweckmäßig ist oder

3. wenn ein Steuerpflichtiger seinen Mitwirkungspflichten nach § 12 des Gesetzes zur Abwehr von Steuervermeidung und unfairem Steuerwettbewerb nicht nachkommt.

Bei Steuerpflichtigen nach § 193 Abs. 2 AO gibt es keine zeitlichen Begrenzungen, da es sich hier um Ausnahmen handelt. Im Fall von Betrieben nach § 193 Abs. 1 AO gilt Folgendes:

Großbetriebe können lückenlos geprüft werden – das rechtfertigt einen Zeitraum von 6 Jahren.

Bei allen anderen Unternehmen gilt ein Zeitraum von 3 Jahren.

Ausnahme: Bei Sonderprüfungen kann der Zeitraum von 3 Jahren überschritten werden. Das gilt ebenso in diesen Fällen:

Der:die Prüfer:in kann die Grundlage der Besteuerung ohne eine Erweiterung des Zeitraums nicht feststellen. Bei einer Erweiterung dieser Art darf nur der maßgebliche Sachverhalt um den verlängerten Zeitraum geprüft werden.

Das Finanzamt bringt Anhaltspunkte hervor, die erwarten lassen, dass sich erhebliche Steuernachforderungen oder -erstattungen (i. d. R. mehr als 1.500 Euro) ergeben werden.

Es besteht ein Verdacht einer Steuerstraftat oder Steuerordnungswidrigkeit.

Warum ist die Kasse als Prüfbereich so besonders?

Im Milliardenbereich – so hoch schätzen Expert:innen den jährlichen Steuerausfall, bedingt durch Manipulation von Kassen. Aber warum ist das so? Bargeldintensive Bereiche machen es oftmals leicht, Steuern zu hinterziehen. Genau aus diesem Grund kommt diesem Bereich eine besondere Aufmerksamkeit zu.

Um den Steuerausfall und die Manipulationen zu verhindern, stellt die Finanzverwaltung strikte Vorgaben für das Führen von Kassen.

Die Grundsätze ordnungsgemäßer Kassenführung basieren auf den GoBD. Für die Führung der Kasse sind vor allem die Einzelaufzeichnung und Richtigkeit (§ 146 Abs. 1 AO, § 239 Abs. 2 HGB), Zeitgerechtheit (§ 146 Abs. 1 AO, § 239 Abs. 2 HGB) und Unveränderbarkeit (§ 146 Abs. 4 AO, § 239 Abs. 3 HGB) relevant.

Das Gesetz zum Schutz vor Manipulation an digitalen Grundaufzeichnungen nach § 146a Abs. 1 AO gibt unter anderem vor, dass bare Geschäftsvorfälle täglich erfasst werden müssen. Laut Urteil des Bundesfinanzhofs vom 17.11.1981 muss ein Unternehmen sicherstellen, dass die Kasse jederzeit kassensturzfähig ist. Im Zuge einer Sonderprüfung – konkret der unangekündigten Kassennachschau – können Prüfer:innen zu jeder Zeit kommen, die Kasse auslesen und prüfen. Verwenden Steuerpflichtige ein elektronisches Aufzeichnungssystem, müssen Geschäftsvorfälle einzeln, vollständig, richtig, zeitgerecht sowie geordnet dokumentiert sein. Die Aufzeichnungen und das System müssen seit Januar 2020 durch eine zertifizierte TSE, technische Sicherheitseinrichtung, gesichert werden. Ein TSE zeichnet alle Aktivitäten, die innerhalb der Kasse ablaufen, auf und verringert damit das Manipulationsrisiko. Alle gültigen Zertifizierungen findest du beim Bundesamt für Sicherheit in der Informationstechnik.

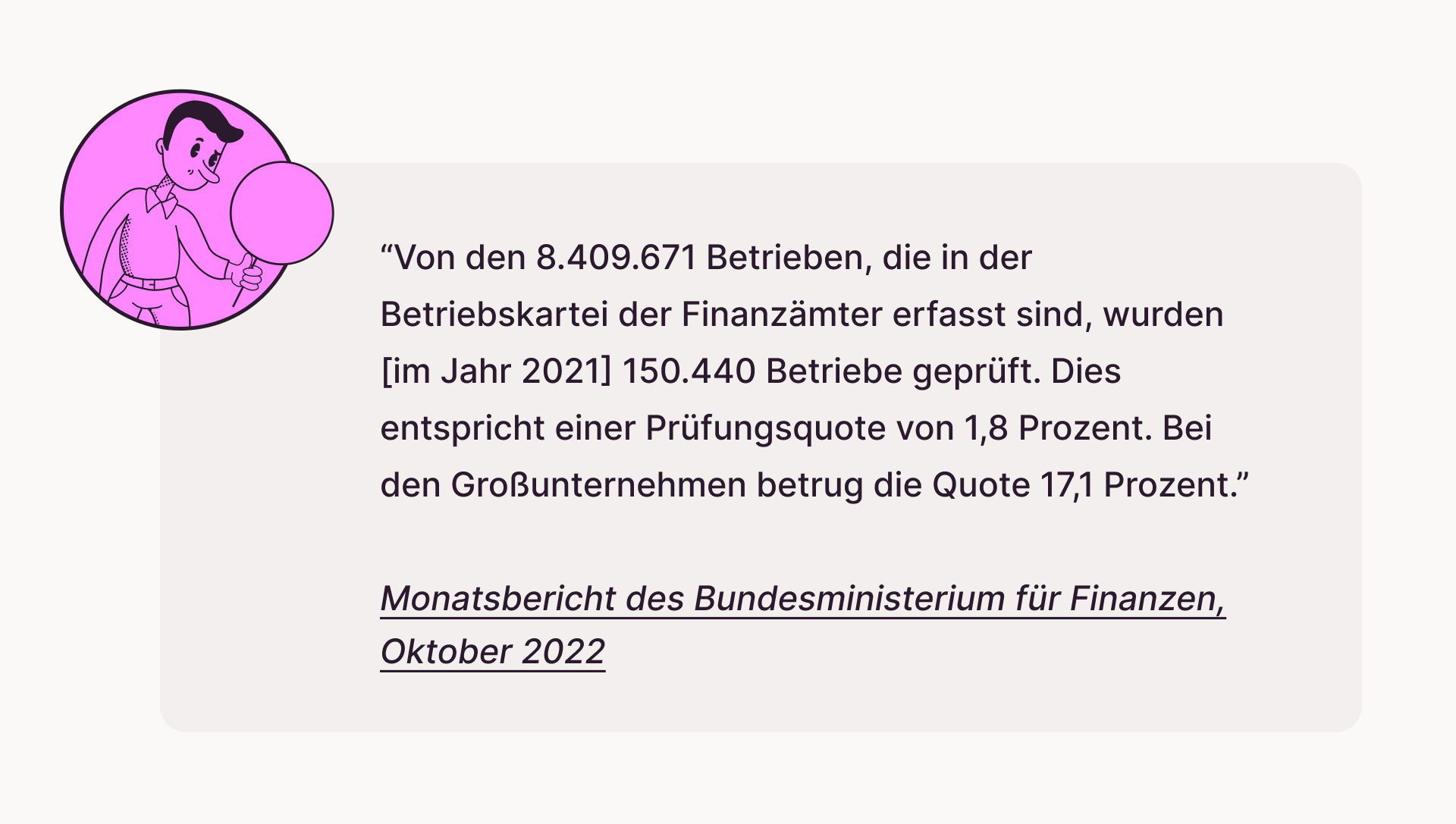

Noch nie eine digitale Betriebsprüfung erlebt? So oft setzt das Finanzamt Prüfungen an

Der Prüfungsturnus hängt unter anderem von der Größe des Unternehmens ab. Während Großbetriebe durchschnittlich im Abstand von 3 bis 4 Jahren geprüft werden, liegen Kleinbetriebe deutlich darunter. Für sie steht circa alle 15 bis 20 Jahre die Betriebsprüfung vor der Tür.

Hier geht’s zum Bericht des BMF.

Die digitale Betriebsprüfung beeinflusst diesen Turnus maßgeblich. Dank der digitalen Betriebsprüfung erlangen Prüfer:innen einen Überblick und können Ungereimtheiten deutlich schneller als bei der analogen Prüfung erkennen. Dadurch sind Unternehmen, die alles ordnungsgemäß führen, entlastet, da die Prüfung schnell vonstattengeht. Das wiederum spart den zu prüfenden Unternehmen, aber auch dem Finanzamt Zeit – diese können sie wiederum in andere Prüfungen investieren.

Was bedeutet das jetzt für dich? Der Turnus von Betriebsprüfungen kann sich dadurch deutlich verkürzen, da der Prozess schneller abgehandelt ist.

Die digitale Betriebsprüfung steht an: Das hast du zu erwarten

Auswahl und Vorbereitung

Das Finanzamt entscheidet, eine Branche oder ein spezielles Unternehmen zu prüfen. Die Prüfungsanordnung mit allen nötigen Details und einem Fragebogen geht an die jeweiligen Steuerpflichtigen. Diese füllen den Fragebogen aus und senden ihn zurück, woraufhin sich der:die Prüfer:in vorbereiten kann.

Datenanalyse

Mittels Datenexport aus der Finanzbuchhaltung kann die prüfende Person nun über eine der Zugriffsarten auf alle relevanten Datensätze zugreifen. Der:die Prüfer:in analysiert die vorliegenden Informationen und checkt, ob alles ordnungsgemäß, also zeitnah und festgeschrieben, verbucht wurde. Dabei muss nicht jeder Datensatz unter die Lupe genommen werden. Die Betriebsprüfer:innen verschaffen sich hier einen Überblick. Dabei schauen sie sich unter anderem an, ob der Rohgewinn plausibel ist und ob es auffällige Sprünge gibt. Dabei hilft ihnen Datenvisualisierung, z. B. mit Power BI. Sie erhalten dabei einen Eindruck, ob sie noch genauer hinsehen müssen und falls ja, an welcher Stelle sie ansetzen und in die Tiefe gehen sollten.

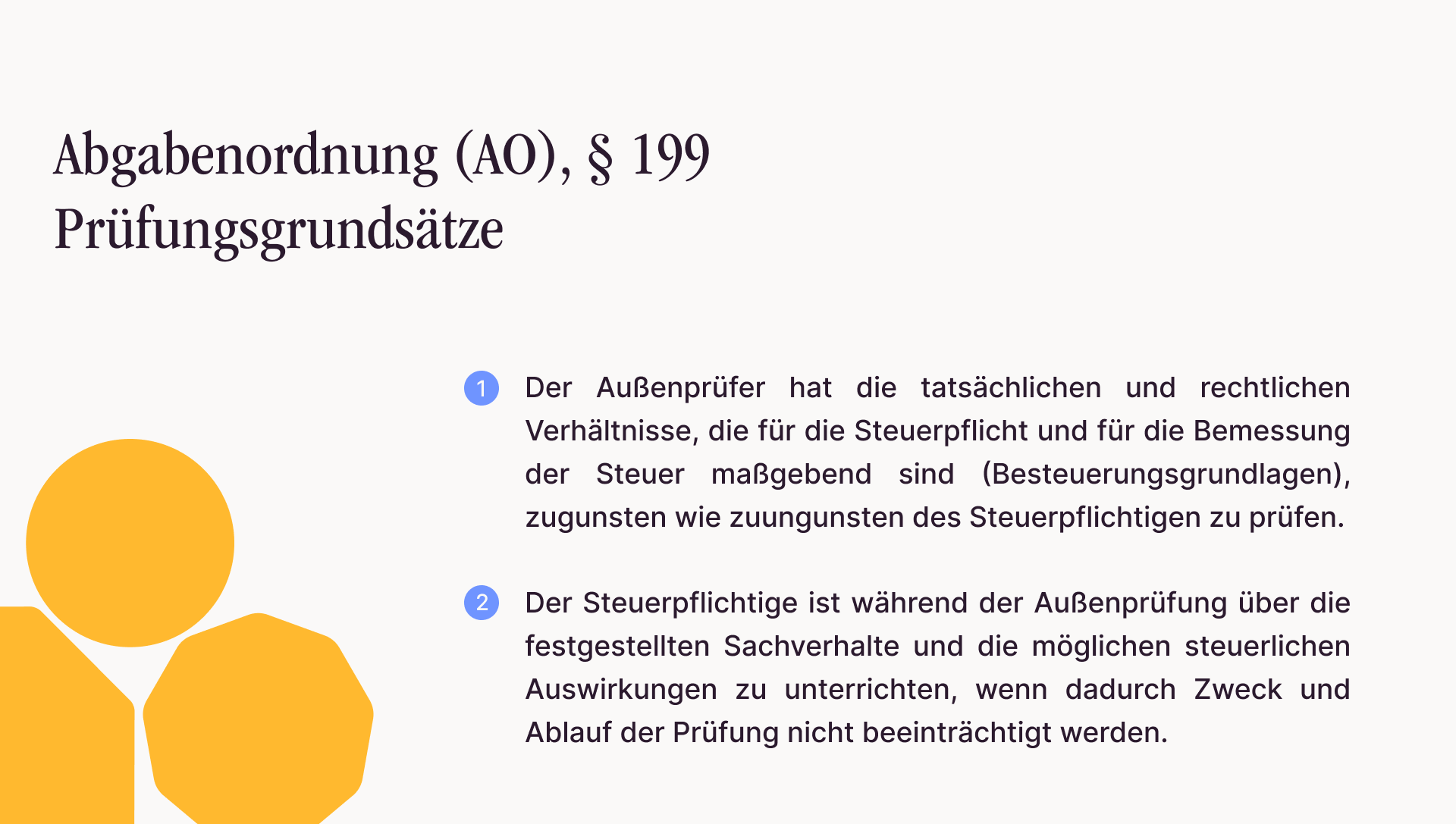

Worauf fokussieren Betriebsprüfer:innen sich dabei?

Eine Betriebsprüfung hat zum Ziel, herauszufinden, ob Steuerpflichtige die Besteuerungsgrundlage und somit die entrichteten Steuerbeträge korrekt ausgewiesen haben. Dabei konzentrieren sich prüfende Personen nach § 7 BpO auf Sachverhalte, die zu wesentlichen Steuerausfällen, die ab einem Betrag von circa 1.500 Euro gelten, oder Steuererstattungen führen können.

Umfang der Betriebsprüfung

Dabei unterscheiden Expert:innen zwischen dem sachlichen und dem zeitlichen Umfang. Aus § 194 Abs. 1 AO geht hervor, dass die Prüfung dazu dient, die steuerlichen Verhältnisse zu ermitteln. Das kann mehrere Steuerarten, Zeiträume sowie bestimmte Sachverhalte betreffen.

Über den Umfang der Betriebsprüfung entscheidet laut § 4 Abs. 1 BpO der Finanzverwaltung. Dabei muss sichergestellt sein, dass der:die Prüfer:in das Wesentliche herausfiltert und dabei auf das Notwendigste fokussiert ist.

Digitale Betriebsprüfung: Das sind die Zugriffsmöglichkeiten

Das Finanzamt entscheidet, welche Unternehmen geprüft werden. Nach §§ 146 und 147 AO haben prüfende Personen das Recht, auf die Firmen EDV zuzugreifen – hier dürfen sie ausschließlich steuerrelevante Daten einsehen. Dabei haben Steuerpflichtige dafür Sorge zu tragen, steuerrelevante von nicht steuerrelevanten Daten getrennt aufzuzeichnen und aufzubewahren.

Laut § 147 Abs. 6 AO gibt es drei Zugriffsarten, von denen Betriebsprüfer:innen Gebrauch machen dürfen.

Z1 - unmittelbarer Datenzugriff

Die prüfende Person erhält einen Lesezugriff auf alle steuerlich relevanten Daten des Unternehmens. Ein:e Mitarbeiter:in des Unternehmens, die:der sich mit dem DV-System auskennt, unterstützt die:den Betriebsprüfer:in dabei, sich mit dem System vertraut zu machen. Prüfer:innen dürfen dabei keine Auswertung mit einer eigenen Software durchführen.

Z2 - mittelbarer Datenzugriff

Die prüfende Person fordert eine Auswertung der steuerrelevanten Daten an, dies muss das Unternehmen oder eine beauftragte dritte Person durchführen und danach bereitstellen. Der:die Betriebsprüfer:in erhält daraufhin einen Lesezugriff und kann zusätzlich die Auswertungsmöglichkeiten des Systems anfordern.

Z3 - Datenträgerüberlassung

Das ist die häufigste Zugriffsart, für die sich die Finanzverwaltung entscheidet. Dabei überlässt das Unternehmen dem:der Prüfer:in alle relevanten Daten auf einem maschinell verwertbaren Datenträger. Sie können dann Auswertungen selbst durchführen.

Z4 - Datenzugriff bei Dritten

Bei manchen Unternehmen liegen steuerrelevante Daten bei einer dritten Person, zum Beispiel der Steuerberatung. In diesem Fall haben Dritte die Zugriffsarten Z1, Z2 und Z3 zu gewährleisten. Somit trifft die dritte Person eine eigene gesetzliche Mitwirkungspflicht.

Wer entscheidet über die Zugriffsart? Welche Zugriffsart bei einer Prüfung verwendet werden soll, entscheidet das Finanzamt bzw. der:die jeweilige Betriebsprüfer:in.

Diese Prüfmethoden gibt’s bei der digitalen Betriebsprüfung: Sei vorbereitet!

Neben den Zugriffsarten gibt es außerdem unterschiedliche Verfahren, um zu prüfen, ob Steuerpflichtige die Besteuerungsgrundlage und somit die Steuern ordnungsgemäß erfasst haben.

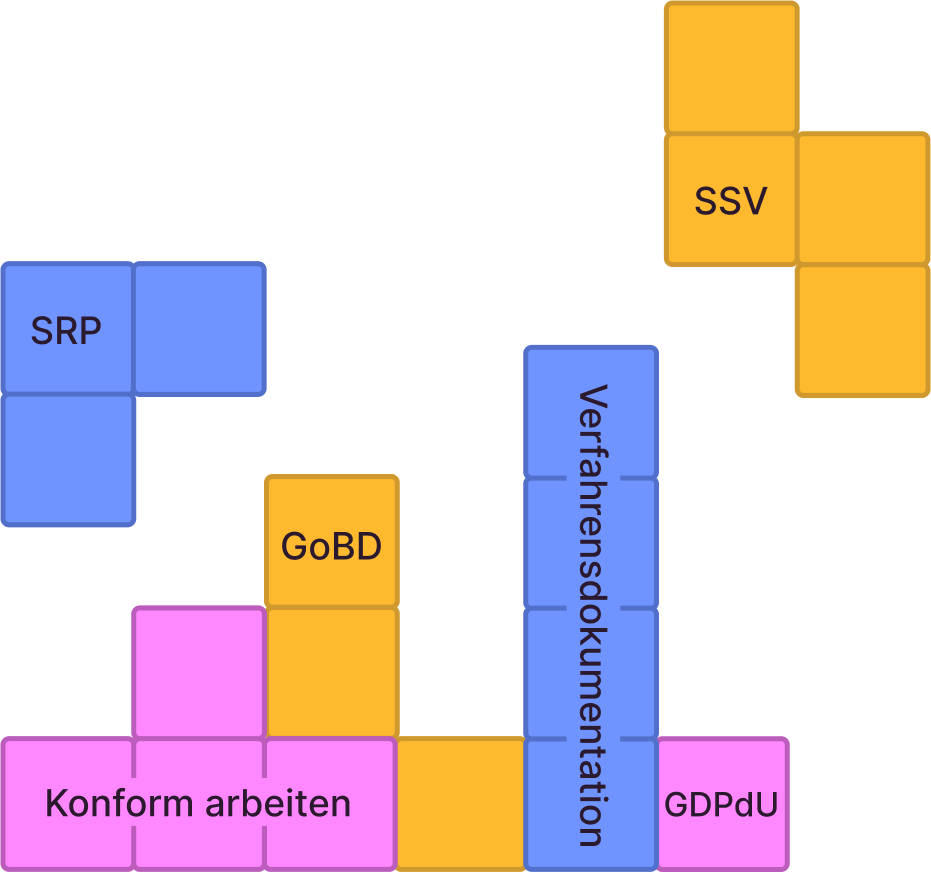

Summarische Risikoprüfung (SRP)

Andreas Wähnert entwarf das Modell der Summarischen Risikoprüfung, kurz SRP, im Jahr 2009. Die SRP schafft ein Verprobungsnetz und besteht neben den methodischen Ansätzen zusätzlich als Tool aus zwei Excel-Vorlagen. Diese helfen mit ihren Filterfunktionen dabei, Sachverhalte systematisch aufzuklären sowie das Steuerausfallrisiko (mittels Quantilschätzung) zu berechnen.

Dieses Verfahren lässt Prüfer:innen schnell und grob prüfen, ob die Ordnungsmäßigkeit erfüllt ist.

Die SRP eignet sich für:

Bargeldintensive Bereiche

Großbetriebe und Konzerne

Daten- und Systemvergleiche

Prüfung der Einhaltung vertraglicher Regelungen

Schnittstellenverprobung (SSV)

Daten wandern von einem System in das nächste. Dabei sollten Steuerpflichtige sicherstellen, dass das keine veränderten, fehlenden oder doppelten Werte mit sich bringt. Eine Schnittstelle ist der Punkt, an dem die Daten übertragen werden. Bei der Schnittstellenverprobung, kurz SSV, wird geprüft, ob Daten

innerhalb eines Systems sowie

zwischen den Systemen gleich bleiben und

ob die Unveränderbarkeit, z. B. durch fortlaufende Nummer und Zeitstempel, gegeben ist.

Ergeben sich Differenzen zwischen den Systemen oder auch innerhalb, lassen sich diese oftmals nicht leicht klären. Die Folge: Zuschätzungen zum Umsatz und somit Steuernachzahlungen.

Monetary Unit Sampling (MUS)

Das Monetary Unit Sampling wurde in Nordamerika entwickelt und ist ein Stichprobenverfahren. Es kommt vor allem bei Steuerpflichtigen zum Einsatz, bei denen eine eher niedrige Fehlerquote zu erwarten ist – das sind in der Regel Großbetriebe und Konzerne.

Warum werden hier weniger Fehler erwartet?

Diese Unternehmen arbeiten meist mit Tax Compliance Management Systemen und Internen Kontrollsystemen, die vermeiden, dass überhaupt Fehler entstehen.

Das MUS eignet sich für die Prüfung von Buchführungs- und Vorsystemdaten und findet über Stichproben und Hochrechnungen heraus, ob es Auffälligkeiten gibt.

Power BI

Power BI ist eine Business Intelligence Lösung, die dabei hilft, Daten zu visualisieren und somit zu analysieren. Prüfer:innen schaffen sich so, auch bei Massendaten, schnell einen Überblick und kann bei Bedarf in die Klärung von Sachverhalten einsteigen.

Expert:innen sehen dieses Verfahren als sehr vielversprechend für die Zukunft der Betriebsprüfung. Es eignet sich von Kassendaten, Daten aus ERP-Systemen bis hin zur Finanzbuchhaltung und anderen Datenverarbeitungssystemen für viele Bereiche.

NEU: E-Learning

Erweitere dein Fachwissen mit der Candis Akademie

Welche Mängel gibt es?

Sprechen Prüfer:innen von einem Mangel, geht es entweder um formelle oder materielle Mängel.

Formeller Mangel

Aus §§ 145–147 AO geht hervor, dass ein formeller Mangel vorliegt, wenn Steuerpflichtige die Organisation der Buchführung sowie die Ordnungsvorschriften und die Aufbewahrungspflicht nicht eingehalten haben.

Beispiel: Wareneingänge und Warenausgänge wurden nicht ordnungsgemäß aufgezeichnet.

Materieller Mangel

Ein materieller Mangel liegt vor, wenn Inhalte falsch oder gar nicht dokumentiert wurden oder die Vollständigkeit und Unveränderbarkeit nicht gegeben ist.

Beispiel: Entnahmen oder Einlagen wurden ohne Eigenbeleg gebucht.

Betriebsprüfung ergibt Mängel: was jetzt?

Führt ein Unternehmen die Buchführung ordnungsgemäß – das heißt, nach GoBD Grundsätzen – kommt ihr eine Beweiskraft zu. Entsprechend gilt sie in diesem Fall als Beweis, dass die Besteuerungsgrundlage und somit die Steuerzahlungen korrekt sind.

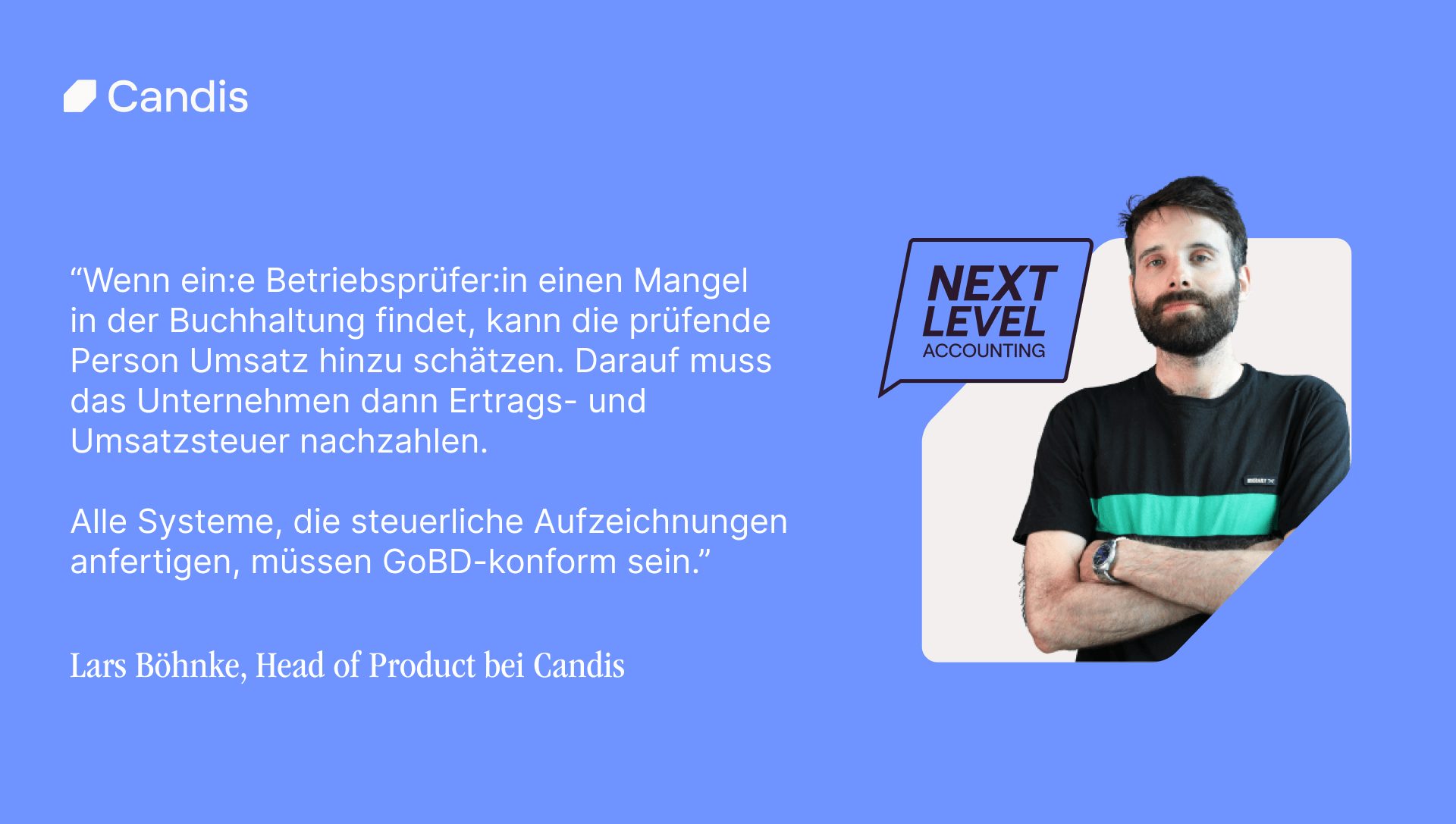

Kommen bei der Betriebsprüfung Mängel auf, kann die prüfende Person zu der Annahme kommen, dass die Buchführung und somit die Besteuerungsgrundlage inkorrekt sind.

Was ist die Folge?

Um vermutliche Steuerausfälle auszugleichen, setzt der:die Betriebsprüfer:in eine Umsatzschätzung an. Das heißt: Zum ausgewiesenen Umsatz kommt ein weiterer Betrag, der versteuert werden muss.

Beispiel: Du hast mit bestem Wissen und Gewissen dein Geschäft vorangetrieben. Dabei hast du allerdings die Buchführung etwas schleifen lassen und deine Bücher nicht ordnungsgemäß geführt. Bei der Betriebsprüfung kommen Mängel zum Vorschein und es droht eine Schätzung. Es folgen Steuernachzahlungen für Umsätze, die du faktisch nie getätigt hast.

Umsatzzuschätzung und Nachzahlung: Was passiert danach?

Dein Unternehmen wurde geprüft, der:die Betriebsprüfer:in hat entdeckt, dass Grundsätze nicht erfüllt wurden. Was passiert nun?

Wie bereits erwähnt, veranlasst die prüfende Person dann eine Zuschätzung, worauf du Steuern nachzahlen musst. In einem Abschlussgespräch mit dem:der Betriebsprüfer:in, bei Bedarf deiner Steuerberatung, und dir wird verhandelt und die Prüfungsfeststellungen besprochen. Steuerpflichtige sollten die entdeckten Mängel dann als Chance sehen, sich zu verbessern und dafür zu sorgen, dass sie schnellstmöglich beseitigt sind.

Verfahrensdokumentation und ein IKS: So bist du auf der sicheren Seite

Mit einer Verfahrensdokumentation und einem IKS zeigst du den Willen, GoBD-konform zu arbeiten und damit steuerliche Regelungen einzuhalten.

In unserem Podcast haben wir mit Florian Gößmann-Schmitt über die Verfahrensdokumentation und warum sie jedes Unternehmen braucht unterhalten. Hör jetzt rein!

Der Wandel zur digitalen Betriebsprüfung als Chance für alle?

Wir sagen: Ja! Der digitale Wandel kann eine Chance für alle Beteiligten sein, da sich nun alle mit Daten beschäftigen müssen und es essenziell ist, sich mit den eigenen Daten auszukennen.

Größere Unternehmen beschäftigen sich in der Regel schon einige Zeit mit ihren Daten und sind entsprechend sensibilisiert. Bei mittleren oder kleineren Unternehmen ist das häufig nicht so. Das kann folgende Gründe haben:

Sie haben bisher nicht so viele Daten, dass sie gezwungen waren, sich damit zu beschäftigen.

Sie haben entsprechend keine Mitarbeiter:innen, die sich gut mit dem Thema auskennen und sich darauf fokussieren.

Sie verlassen sich voll und ganz auf ihre:n Steuerberater:in.

Sich mit den eigenen Daten oder solchen, mit denen man arbeiten muss, vertraut zu machen, ist in der digitalen Welt unabdingbar. So auch für die einzelnen Beteiligten einer Betriebsprüfung.

[%did you know]

Daten sind wichtiger denn je – aber warum? Es wird immer einfacher, Daten zu erzeugen. Das gilt auch für steuerlich relevante Daten. Früher brauchte es immer Papier und physische Vorgänge, heute geht’s meist per Klick. Viele Geschäftsmodelle basieren rein auf Daten und auch wenn das nicht so ist, haben sie für jedes Unternehmen einen hohen Wert.

Für Unternehmen

Unternehmen generieren steuerrelevante Daten. Je nach Branche mehr oder weniger. Alle müssen sich mit dem Thema auseinandersetzen. Das hat nicht nur den Hintergrund, dass sie so gewappnet für eine Betriebsprüfung sein können, sondern auch Informationen erhalten, die das Unternehmen wirtschaftlich voranbringen. So ist es zum Beispiel für die Unternehmensführung wichtig, alle Zahlen zu kennen, um Entscheidungen zu treffen.

Für Steuerberater:innen

Wenn Steuerberater:innen Steuerpflichtige auf mögliche Prüfungen vorbereiten, müssen sie genau wissen, wo welche steuerlich relevanten Daten entstehen und deren Weg durch das Unternehmen kennen. Das sichert eine erfolgreiche Betriebsprüfung für Mandanten:innen sowie den ultimativen Durchblick für Berater:innen, was sich wiederum positiv auf deren Tätigkeit auswirkt.

Für Betriebsprüfer:innen

Wo prüfende Personen früher durch Geschäftsvorfälle blättern und Buchungen abgleichen mussten, reicht heute ein Datenträger und die Visualisierung der Daten, um schnell zu sehen, ob eine tiefgehende Prüfung notwendig ist oder nicht.

Hör jetzt die komplette Podcast-Folge.

Rolle und Fähigkeiten von Prüfer:innen und Steuerberater:innen

Mit der Digitalisierung und dem Wandel hin zur digitalen Betriebsprüfung müssen sich zwangsläufig die Fähigkeiten von Prüfer:innen und Steuerberater:innen erweitern. Das sollten beide Berufsgruppen beherrschen:

Verständnis von Daten, deren Erzeugung und Wertigkeit

Umgang mit Schnittstellen

Datenverprobung und -visualisierung

Softwarenutzung

Sehr gute Kenntnisse im Bereich Verfahrensrecht

Prüfmethoden

wirtschaftliches Verständnis

Grundverständnis im Bereich Mathematik und Statistik

Zusammengefasst handelt es sich hier um einen Dreiklang aus Technologie, Verfahrensrecht und Prozessen. Im besten Fall sind hier nicht nur Steuerberater:innen und Betriebsprüfer:innen Profis, sondern auch mindestens eine Person aus der Buchhaltung im Unternehmen.

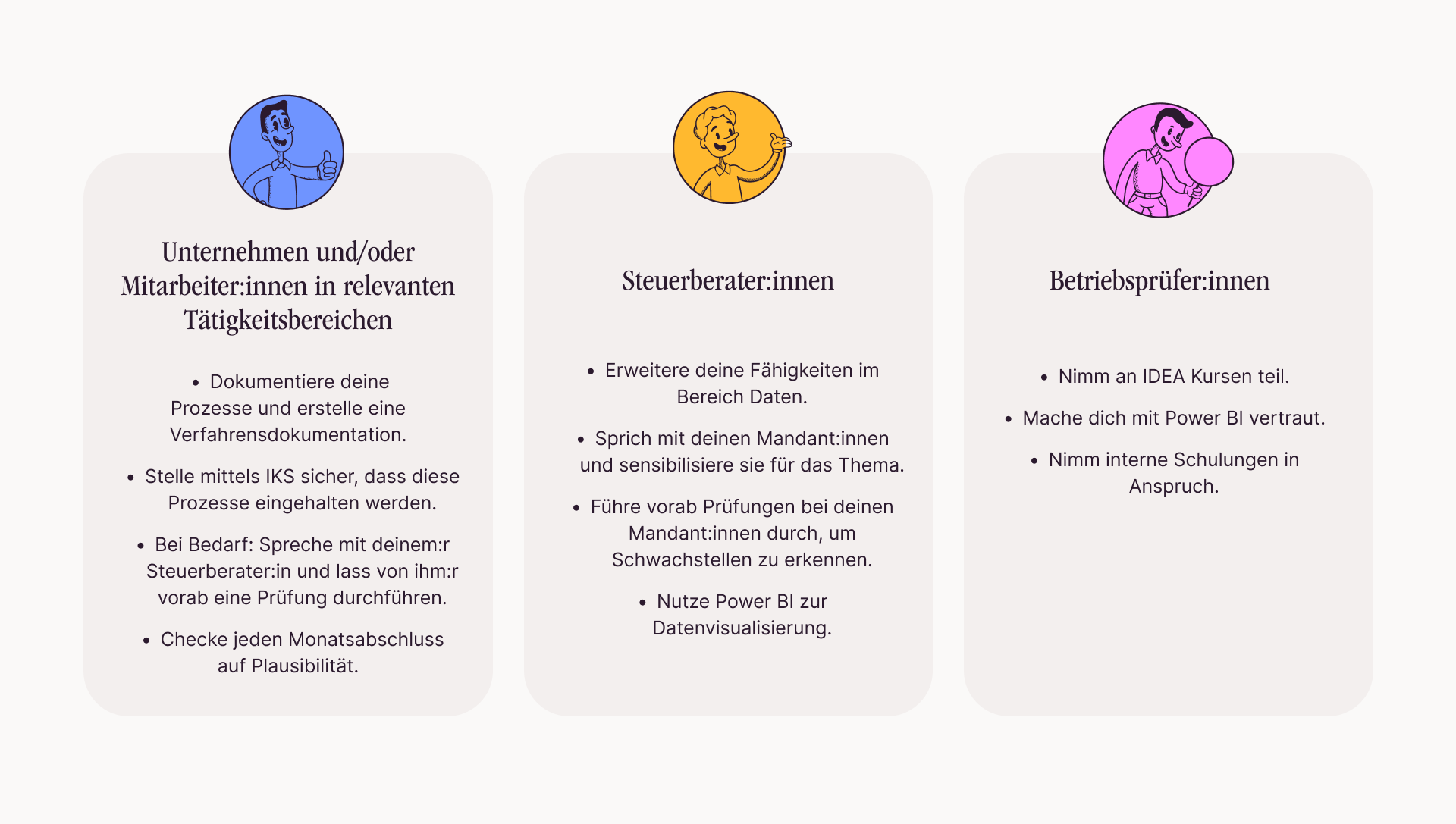

Optimal vorbereitet: So geht’s

Steuerberater:in, Betriebsprüfer:in oder Mitarbeiter:in in einem Unternehmen – in allen Rollen solltet ihr euch optimal vorbereiten und am Ball bleiben. Wie das geht, haben wir für dich zusammengefasst: