Das Wichtigste zur GoBD in Kürze

Die GoBD schreiben vor, wie Unternehmen allerlei analoge und digitale Dokumente korrekt archivieren müssen.

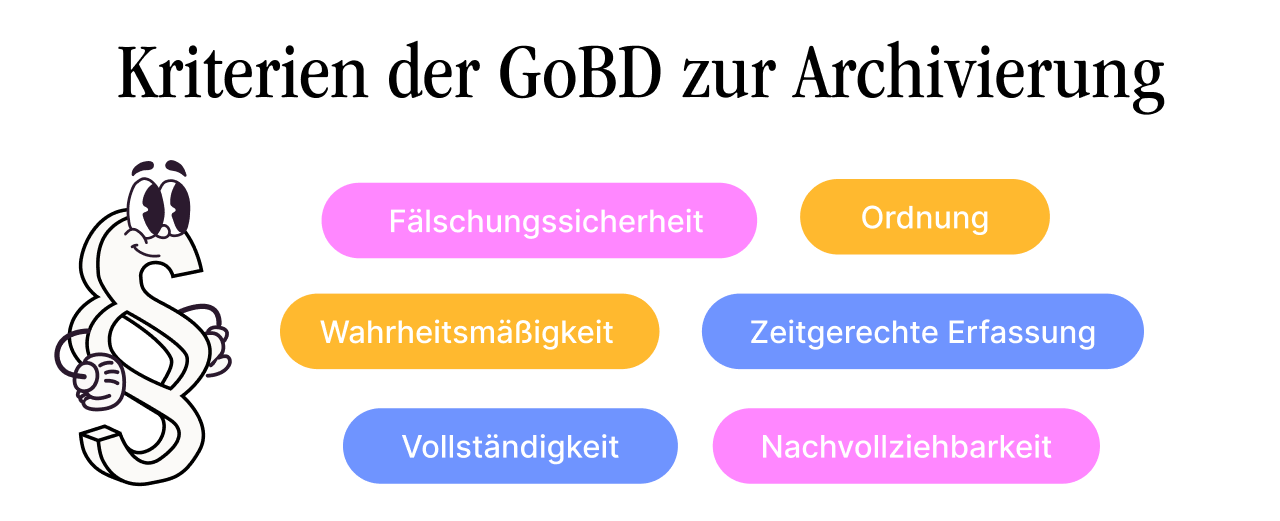

GoBD-konform zu handeln bedeutet, alle Dokumente nachvollziehbar, vollständig, richtig, zeitgerecht, geordnet und unverfälscht aufzubewahren.

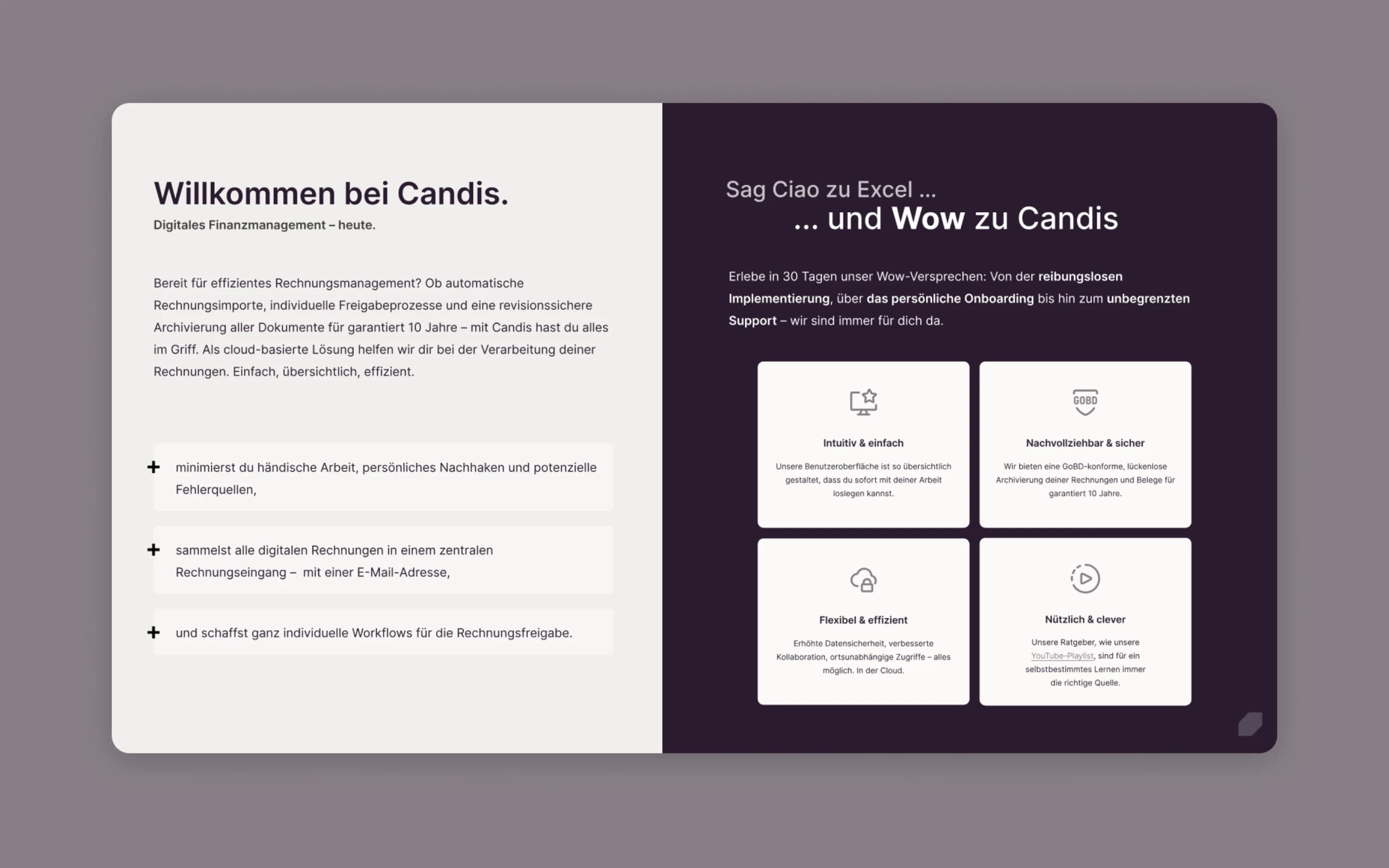

Software-Lösungen können die Einhaltung der GoBD deutlich vereinfachen und den Nutzer:innen durch Workflows viel Denkarbeit abnehmen.

Eine solche Software sollte unbedingt eine automatische Verfahrensdokumentation, OCR-Datenauslese und digitale Archivierung via Cloud bieten.

Wofür steht die Abkürzung GoBD?

Die Abkürzung GoBD steht für „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“.

Die GoBD legt fest, wie steuerlich relevante Daten in elektronischer Form ordnungsgemäß erfasst, verarbeitet, gespeichert und aufbewahrt werden müssen. Diese Grundsätze sind wichtig für die digitale Buchführung und betreffen alle Unternehmen, die elektronische Daten verarbeiten.

Die Kriterien und Richtlinien, der GoBD betreffen vor allem die Nachvollziehbarkeit, Vollständigkeit, Richtigkeit und Unveränderbarkeit der Daten. Diese müssen von Unternehmen in der elektronischen Buchhaltung eingehalten werden.

Die GoBD legt jedoch lediglich allgemeine Richtlinien für die Aufbewahrung und Speicherung von Daten fest. Es ist nicht direkt in der GoBD festgelegt, welche Daten wie lange aufbewahrt werden müssen und ob eine bestimmte Aufbewahrungsfrist überhaupt notwendig ist.

Aus Gründen des Datenschutzes ist es allerdings wichtig, Aufzeichnungen so zu führen, dass sie eine Überprüfung der Einhaltung gesetzlicher Anforderungen durch die Behörden ermöglichen, z. B. im Falle einer Betriebsprüfung.

Buchhaltung digitalisieren

Vereinfache deine Buchhaltung mit Candis

Welche Bereiche umfasst die GoBD?

Die GoBD umfassen mehrere Bereiche im Unternehmen.

GoBD-konforme Arbeitsweise

Unternehmen sind dazu verpflichtet, alle Prozesse und Arbeitsweisen in der Buchführung und Datenverarbeitung so zu gestalten, dass sie den Grundsätzen der GoBD entsprechen.

Das umfasst die korrekte Erfassung, Verarbeitung und Speicherung von Daten gemäß den Vorgaben der GoBD.

Einsatz von Software gemäß den GoBD

Jede verwendete Software zur Buchführung und Datenverarbeitung in Unternehmen muss den Anforderungen der GoBD entsprechen. Dazu muss die Software in der Lage sein, Daten unveränderbar zu speichern, eine ordnungsgemäße Erfassung und Verarbeitung sicherzustellen und alle weiteren Anforderungen der GoBD zu erfüllen. Dies beinhaltet auch, dass die Software regelmäßig geprüft und aktualisiert wird, um die Einhaltung der GoBD sicherzustellen.

Revisionssichere Archivierung

Revisionssicherheit bedeutet, dass alle elektronischen Belege und Daten so archiviert werden müssen, dass sie unveränderbar, nachvollziehbar und über den gesamten Aufbewahrungszeitraum zugänglich bleiben. Dies ist ein zentraler Punkt der GoBD, da es sicherstellt, dass alle relevanten Daten im Falle einer Prüfung durch die Finanzbehörden zur Verfügung stehen.

Vollständige Verfahrensdokumentation

Eine Verfahrensdokumentation beschreibt detailliert alle Prozesse und Verfahren, die in einem Unternehmen zur Erfassung, Verarbeitung, Speicherung und Archivierung von steuerlich relevanten Daten eingesetzt werden. Diese Dokumentation muss vollständig, aktuell und für Dritte (z.B. Prüfende) verständlich sein, sodass sie die Einhaltung der GoBD nachvollziehen können.

Wen betrifft die GoBD?

Die Regeln der GoBD gelten für buchführungs- und aufzeichnungspflichtige Unternehmen. Mit Aufzeichnungen ist gemeint, dass auch die Unternehmen, die eine Einnahmen-Überschussrechnung bei der Einkommensteuererklärung einreichen müssen, zu GoBD-konformer Archivierung verpflichtet sind. Also auch nicht buchführungspflichtige Freiberufler:innen, Selbstständige und Kleingewerbe müssen GoBD-konform archivieren – Kurz gesagt: jedes Unternehmen.

GoBD – Die neuen Regeln für deine digitale Buchführung

Seit dem BMF-Schreiben (Bundesministeriums der Finanzen) vom 28.11.2019 gelten die GoBD als verbindliche Richtlinien für die ordnungsgemäße Führung und Aufbewahrung von digitalen Geschäftsdaten. Mit den Anpassungen durch das Schreiben vom 11.03.2024 (Az. IV D 2 – S 0316/21/10001:002) wurden vor allem redaktionelle Änderungen und neue Begriffsdefinitionen eingeführt.

Die GoBD haben das Ziel, deine Buchführung an die modernen digitalen Systeme anzupassen und einheitliche Standards für die Aufbewahrung von gedruckten und elektronischen Daten zu schaffen. Besonders für Unternehmen, die eine Vielzahl von Medien nutzen, ist dies entscheidend.

Wesentliche Erleichterungen wurden eingeführt, darunter:

Die Digitalisierung von Papierbelegen im Ausland

Die Nutzung von Cloud-Systemen zur Archivierung

Das Scannen von Belegen mit mobilen Geräten, auch im Ausland

Die Aufbewahrung von Belegen in konvertierter Form, wie PDF

Mit den GoBD wird sichergestellt, dass die elektronische Buchführung manipulationssicher und rechtskonform bleibt. Verpflichtend sind zertifizierte Sicherheitseinrichtungen und die Meldung deiner Systeme beim Finanzamt. So wird eine reibungslose Betriebsprüfung gewährleistet.

Wie handele ich GoBD-konform?

Als Unternehmen GoBD-konform zu handeln, bedeutet analoge oder digitale Dokumente hinsichtlich gewisser Regeln revisionssicher zu archivieren. Es geht dabei um steuerrelevante Dokumente, also unter anderem alle Rechnungen, Belege, Verträge und Abonnements. Diese Dokumente müssen nachvollziehbar, vollständig, richtig, zeitgerecht, geordnet und unverfälscht abgebildet und aufbewahrt werden.

In Betriebsprüfungen wird geprüft, ob Unternehmen eine GoBD-konformen Buchführung einhalten. Da Unwissenheit nach wie vor nicht vor Strafe schützt, ist es wichtig, sich über die Regeln zu informieren und diese strikt einzuhalten. Missachtungen der GoBD-Regeln können zu rechtlichen Konsequenzen für Unternehmen führen.

Welche Dokumente muss ich laut GoBD aufbewahren?

Der erste Ansprechpartner für die Frage, welche Daten du für welche Zwecke in welcher Form in deinem Unternehmen aufbewahren müssen, ist üblicherweise dein steuerlicher oder rechtlicher Berater bzw. Beraterin. Für konkrete Einzelfragen ist die zuständige datenschutzrechtliche Aufsicht deine zuständige Landesdatenschutzaufsicht.

Grundsätzlich sind alle Geschäftsvorfälle relevant, die Veränderungen am Gewinn und Vermögen des Unternehmens hervorrufen. Darunter fallen:

Außersteuerliche und steuerliche Aufzeichnungen

Dokumentationen wie Bücher und Unterlagen zu Geschäftsvorfällen, z.B. Handelsbriefe, Geschäftskorrespondenz, Arbeitsanweisungen

Belege, die für das Verständnis der Geschäftsvorfälle notwendig sind, wie etwa Nachweise über die Betriebsausgaben und -einnahmen, Abschreibungen, Einlagen und Entnahmen

Aufzeichnungen über Verkäufe und Einkäufe sowie die dazugehörigen Rechnungen

Dokumente zur Werteinschätzung von Wirtschaftsgütern

Aufzeichnungen und Bücher

Zahlungseingänge

Kaufverträge

Bestellungen

Rechnungen

Reklamationen

Inventare

Lageberichte

Jahresabschlüsse

Organisationspapiere sowie Arbeitsanweisungen

Geschäftliche Briefe und Mails

Eröffnungsbilanzen

[%did you know]

Eine Mail, mit der eine Rechnung verschickt wird, muss nicht aufbewahrt werden. Ein Sonderfall ist jedoch, wenn sich im Text der E-Mail für die Rechnung relevante Informationen befinden. Dann gilt das GoBD-Kriterium der Vollständigkeit und die E-Mail muss GoBD-konform archiviert werden. Als relevante Informationen zählen z. B. Zahlungsbedingungen oder Skonto- und Rabattbedingungen.

GoBD-Richtlinien im Überblick

Das § 146 AO schreibt vor, dass Buchungen einzeln, vollständig, richtig, zeitgerecht und geordnet erfasst werden müssen. Generell gelten die Grundsätze der Wahrheit, Klarheit und fortlaufenden Aufzeichnung.

Nachvollziehbarkeit und Nachprüfbarkeit

Zeitgerechte Buchung und Aufzeichnung

Richtigkeit

Unveränderbarkeit

Vollständigkeit

Ordnung

1. Nachvollziehbarkeit und Nachprüfbarkeit

Hierfür muss eine lückenlose Verfahrensdokumentation vorliegen, die alle Vorgänge in Softwares aufschlüsselt und einen Überblick über die Buchführung möglich macht. Die Geschäftsvorfälle müssen auch im Falle einer Betriebsprüfung nachvollziehbar sein. Sprich: Keine Buchung ohne Beleg.

2. Zeitgerechte Buchung und Aufzeichnung

Für eine ordnungsgemäße Buchführung spielt die zeitliche Komponente eine entscheidende Rolle. Jeder Geschäftsvorfall muss zeitnah erfasst werden. So soll Manipulation verhindert werden, die eintritt, wenn Unternehmen Buchungen zeitlich verschieben.

Für bargeldlose Transaktionen meint zeitgerecht eine Zeitspanne von 10 Tagen bis zur Buchung.

Einnahmen und Ausgaben in bar sind sogar täglich zu erfassen.

3. Richtigkeit

Die Dokumentation der Geschäftsvorfälle muss lückenlos und im Einklang mit den rechtlichen Vorschriften sein und die tatsächlichen Verhältnisse der Belege abbilden. Zudem muss die richtige Kontierung, voneinander getrennte Konten darzustellen und eindeutig zu benennen, welches Konto welchem Zweck dient, gegeben sein.

4. Unveränderbarkeit

Sobald ein Vorgang dokumentiert wurde, darf dieser nicht mehr verändert werden. Sollten entgegen der Unveränderbarkeit der Daten noch Korrekturen oder Nachträge vorgenommen werden, müssen sie klar sichtlich als solche markiert werden.

Alle Veränderungen oder Löschungen müssen lückenlos protokolliert werden, um Überschreibungen oder Fälschungen zu vermeiden. Dies erfolgt in den Verarbeitungsprotokollen sowie durch die Verfahrensdokumentation.

Korrekturen und Stornos laut GoBD

Alle Korrekturen und Stornobuchungen müssen auf die ursprünglichen Belege zurückzuführen sein. Das geht zum Beispiel durch einen Verweis auf die Originalbuchung.

5. Vollständigkeit

Jeder einzelne Geschäftsvorfall muss vollzählig und lückenlos festgehalten werden. Pro Beleg müssen folgende Informationen erfasst sein:

Eindeutige Belegnummer

Datum des Belegs

Menge und Betrag

Namens der Vertragspartner, also des ausstellenden und empfangenden Unternehmens des Belegs mit Namen der Ansprechperson

Zudem schreibt diese Regel vor, dass Aufbewahrungsfristen korrekt eingehalten werden. Dokumente müssen demnach, je nach Art, 6 oder 10 Jahre aufbewahrt werden.

6. Ordnung

Für die Regeln der Ordnung gibt es verschiedene Hinweise:

Buchungen müssen systematisch erfasst werden und für Dritte übersichtlich, eindeutig und nachvollziehbar sein.

Bücher und Aufzeichnungen müssen nach klaren Ordnungsprinzipien geführt und Belege so aufbewahrt werden, dass Geschäftsvorfälle leicht nachvollziehbar und für den Abschluss unverlierbar sind.

Bareinnahmen von bargeldlosen Einnahmen getrennt werden.

Rechnungsnummern dürfen nur einmal vergeben und ein Geschäftsvorfall darf nur einmal gebucht worden sein.

In der doppelten Buchführung müssen Geschäftsvorfälle so erfasst werden, dass sie geordnet dargestellt werden können und schnell einen Überblick über die Vermögens- und Ertragslage bieten.

Für welche Bereiche gelten die GoBD?

Die GoBD gelten für alle Systeme, Softwares und Hardwares, die steuerrechtlich relevante Daten erfassen. Unter anderem beinhaltet das:

Finanzbuchführung

Archiv- und Kassensystem

Warenwirtschaft

Anlagen- und Lohnbuchhaltung

Rechnungsstellung

Time-Tracking-Tools

[%info]

Es lohnt sich, die digitale Struktur bzw. das Archivsystem so einfach wie möglich zu halten. Je weniger Tools verwendet werden, umso übersichtlicher ist die Buchhaltung. So wird es einfacher, die steuerrechtlich relevanten Daten wiederzufinden und zu sortieren.

Digitales Rechnungsmanagement

Candis einen Monat kostenlos testen

Aufbewahrungspflicht

Die Aufbewahrungspflicht gilt gemäß GoBD für alle Belege und Dokumente, die für die Steuerprüfung relevant sein könnten. Dabei spielt es keine Rolle, ob sie von dir selbst erstellt oder von Dritten erhalten wurden.

Die Daten dürfen weder verändert noch vor Ablauf der Aufbewahrungsfrist gelöscht werden und müssen unverändert und mit Zeitstempel aufbewahrt werden. Originalpapierdokumente dürfen nur vernichtet werden, wenn keine Aufbewahrungspflicht besteht. Diese Vorgaben gewährleisten die Nachvollziehbarkeit bei Betriebsprüfungen.

Belege dürfen digitalisiert werden

Laut GoBD darfst du deine Belege auch digitalisieren, indem du sie scannst oder abfotografierst und so in elektronische Dokumente umwandelst.

Dabei musst du sicherstellen, dass die digitalen Kopien bildlich mit den Originalen übereinstimmen und während der gesamten Aufbewahrungsfrist unveränderbar aufbewahrt werden. Die Digitalisierung kann mit verschiedenen Geräten wie Scannern oder Smartphones erfolgen, sofern die resultierenden elektronischen Dokumente vollständig und lesbar sind. Die Qualitätssicherung und Dokumentation des Digitalisierungsprozesses sind essenziell, um die Nachvollziehbarkeit und Prüfbarkeit der digitalen Belege zu gewährleisten.

Nach der erfolgreichen Digitalisierung und Sicherstellung der gesetzlichen Anforderungen kannst du die Papierbelege vernichten, es sei denn, es bestehen außersteuerliche oder steuerliche Verpflichtungen zur Aufbewahrung der Originale.

Wenn die elektronische Buchführung ins Ausland verlagert und die Original-Papierbelege dort digital erfasst werden, ist es unproblematisch, die Papierbelege dorthin mitzunehmen. Die Digitalisierung der Belege muss jedoch zeitnah nach dem Transport ins Ausland erfolgen.

Bildliche Erfassung von Belegen im Ausland

Belege, die im Ausland entstanden sind bzw. dort empfangen wurden, zum Beispiel über eine Dienstreise im Ausland, dürfen auch direkt im Ausland bildlich erfasst werden. Dafür kannst du einfach mit deinem Smartphone ein Foto des Beleges machen.

Elektronische Aufbewahrung von Belegen im unternehmenseigenen Format (Inhouse-Format)

Unternehmen können Belege in einem eigenen Format (Inhouse-Format) aufbewahren, wenn folgende Bedingungen erfüllt sind:

Daten werden bildlich oder inhaltlich nicht verändert.

Alle aufbewahrungspflichtigen Informationen bleiben erhalten.

Die Konvertierung wird ordnungsgemäß dokumentiert.

Die maschinelle Auswertbarkeit und der Datenzugriff durch die Finanzbehörden werden nicht eingeschränkt.

Wenn OCR (Optical Character Recognition) verwendet wird, um Dokumente mit Volltextinformationen anzureichern, müssen diese Informationen nach Verifikation und Korrektur ebenfalls aufbewahrt und für Prüfzwecke verfügbar gemacht werden.

DV-System

Unternehmen ist es gestattet, DV-Systeme, wie Buchhaltungssoftware oder Warenwirtschaftssysteme zu verwenden. Hierbei kann es sich auch um eine Cloud-Lösung handeln.

Daten, die im DV-System erzeugt oder empfangen werden, müssen im Ursprungsformat aufbewahrt werden. Dies betrifft beispielsweise Buchungsbelege, Ausgangsrechnungen, Verträge und andere wichtige Dokumente. Bei einer Konvertierung in ein anderes Format ist sicherzustellen, dass die Daten weiterhin maschinell auswertbar sind und keine wesentlichen Informationen verloren gehen.

Bei der Verwendung von OCR zur Erzeugung volltextrecherchierbarer Dokumente müssen diese Texte ebenfalls aufbewahrt und unverändert zugänglich bleiben. Wenn Verschlüsselungstechniken verwendet werden, müssen die Daten im entschlüsselten Zustand zugänglich bleiben.

Anforderungen der GoBD an ein Internes Kontrollsystem (IKS)

Für die Einhaltung gesetzlicher Vorschriften muss das Unternehmen ein Internes Kontrollsystem (IKS) einrichten. Das IKS umfasst Kontrollen zur Sicherstellung der Datensicherheit und Datenrichtigkeit.

Zu den notwendigen Maßnahmen gehören:

Zugangskontrollen

Trennung von Funktionen

Prüfungen bei der Dateneingabe und -verarbeitung

Schutzmaßnahmen gegen Manipulationen

Das IKS muss regelmäßig überprüft werden, insbesondere bei Systemänderungen, um die Übereinstimmung mit den dokumentierten Vorgaben sicherzustellen. Alle Kontrollen und deren Beschreibung müssen in der Verfahrensdokumentation festgehalten werden.

Belegverwaltung nach GoBD

Im Rahmen der Dokumentenverarbeitung, einschließlich der Bearbeitung von Rechnungen, Kassenvorgängen usw., ist es gemäß den Richtlinien wichtig, alle Buchungen und Aufzeichnungen zeitnah vorzunehmen. Nach den Vorgaben des GoBD-Leitfadens müssen Dokumente spätestens 10 Tage nach dem jeweiligen Geschäftsvorgang dokumentiert sein. Dieser Dokumentationsprozess umfasst:

Die Erkennung und Identifizierung der Dokumente

Die Überprüfung der Dokumente

Die Sicherstellung der Dokumentenechtheit

Die langfristige Archivierung der Dokumente

Gemäß den GoBD-Vorschriften ist es erforderlich, Waren- und Kostenaufstellungen binnen 8 Tagen zu dokumentieren.

Bartransaktionen müssen gemäß GoBD-Vorgaben tagesaktuell exakt und in chronologischer Reihenfolge erfasst werden.

Verfahrensdokumentation nach den GoBD

Sobald steuerlich relevante Dokumente elektronisch aufbewahrt werden, brauchen Unternehmen laut GoBD eine Verfahrensdokumentation. Diese stellt sicher, dass der Grundsatz der Nachvollziehbarkeit eingehalten wird.

Was ist eine Verfahrensdokumentation?

Für jede Software, die dein Unternehmen für die Buchführung und elektronische Aufbewahrung ein setzt, brauchst du eine Verfahrensdokumentation, die den gesamten Prozess aus organisatorischer und technischer Sicht beschreibt. Zudem muss du nachweisen können, dass diese Prozesse auch eingehalten werden.

Diese Dokumentation ist nicht nur ein gesetzliches Muss, sondern auch dein Nachweis, dass alle Abläufe GoBD-konform und somit prüfungssicher sind. Deine Verfahrensdokumentation muss folgende Dinge gewährleisten:

Die aktuelle Version des eingesetzten Programms muss enthalten sein.

Sämtliche Änderungen an der Dokumentation müssen versioniert werden.

Eine nachvollziehbare Änderungshistorie.

Die Verfahrensdokumentation muss so lange aufbewahrt werden, wie die dazugehörigen Unterlagen steuerlich relevant sind.

Eine Software erfüllt die Anforderungen der GoBD, wenn sie relevante Daten nachvollziehbar, vollständig, richtig, zeitnah, ordnungsgemäß und unverändert erfasst und speichert.

Beispiel: GoBD-konforme Verfahrensdokumentation beim Scannen von Belegen und Papierdokumenten

Für Unternehmen, die Eingangsrechnungen bearbeiten, gehört das Scannen und Digitalisieren von Belegen zum Arbeitsalltag. Laut GoBD sind Finanzteams hierbei dazu verpflichtet, das Verfahren genau zu dokumentieren. Das Unternehmen sollte hierfür eine Organisationsanweisung erstellen, die unter anderem regelt:

Wer Beleg erfassen darf.

Zu welchem Zeitpunkt erfasst wird oder erfasst werden soll. Zum Beispiel beim Posteingang.

Welches Schriftgut genau erfasst wird.

Inwieweit ein bildliche oder inhaltliche Übereinstimmung mit dem Original erforderlich ist.

Wie die Qualitätskontrolle auf Lesbarkeit und Vollständigkeit erfolgt.

Auf welche Art und Weise die Protokollierung von Fehlern zu erfolgen hat.

Prozessbeschreibung: Beschreibe genau, wie und wann du die Papierbelege scannst. Dazu gehört, welche Geräte (z. B. Scanner, Smartphones) du verwendest und wer für den Scanprozess verantwortlich ist.

Qualitätskontrollen: Stelle sicher, dass die gescannten Dokumente vollständig und lesbar sind. Dies kannst du durch manuelle Überprüfungen oder automatisierte Prozesse sicherstellen.

Protokollierung: Erfasse, wann die Belege gescannt wurden und wie die Dateien gespeichert und gesichert werden, damit alles lückenlos nachverfolgt werden kann.

Zugriffskontrollen: Bestimme, wer auf die gescannten Dokumente zugreifen darf und wie der Zugriff geschützt wird.

Verknüpfung mit Originalbelegen: Wenn notwendig, solltest du dokumentieren, wie die digitalen Kopien mit den Originaldokumenten verknüpft sind und wann du die Originale vernichten darfst.

Eine sorgfältige Verfahrensdokumentation stellt sicher, dass dein Scanprozess den gesetzlichen Anforderungen entspricht und bei einer Prüfung durch die Finanzbehörden nachvollziehbar ist.

Verstöße gegen die GoBD

Tatsächlich verstößt man viel schneller gegen die GoBD als man denken würde. Wenn bei einer Prüfung nur einzelne Probleme und kleine Mängel an der GoBD-konformen Aufbewahrung relevanter Daten festgestellt werden, führt das zwar nicht direkt zu drastischen Konsequenzen.

Schwerwiegende Verstöße können allerdings dazu führen, dass die gesamte Buchhaltung für ungültig erklärt wird. Dann können strafrechtliche Maßnahmen angedroht oder sogar eingeleitet werden.

Verstoß-Beispiel 1: Automatische Speicherungen

Dateien, die sich selbst speichern, sind wirklich praktisch, oder? Allerdings zeigen die dazugehörigen Softwares am Ende oft nur das Datum der letzten Speicherung an. Und das verstößt gegen die Unveränderbarkeit von Daten. Das gilt übrigens auch für die Überschreibungen und spätere Änderungen.

Sobald im Dokument jedoch alle Änderungen automatisch protokolliert werden, liegt kein Verstoß gegen die GoBD vor, da dann die geforderte Transparenz und Nachvollziehbarkeit gegeben ist.

Verstoß-Beispiel 2: Vernichtung von Originaldokumenten

Oft machen Unternehmen den Fehler, Papierrechnungen nach dem Einscannen zu vernichten. Das geschieht in der Annahme, dass die digitale Version automatisch das Original ersetzen würde – das ist aber nicht so!

Tatsächlich dürfen Originaldokumente, die in Papierform vorliegen, erst dann vernichtet werden, wenn zusätzlich zur eingescannten Version auch eine Verfahrensdokumentation zum ersetzenden Scannen vorliegt.

Was braucht eine GoBD-konforme Software?

Immer mehr Unternehmen entscheiden sich für digitale Lösungen, um die Buchhaltung zu unterstützen oder sogar für die Umstellung zu einem komplett papierlosen Büro. Bei der Auswahl geeigneter Software ist grundsätzlich auch darauf zu achten, dass sie GoBD-konform ist.

Das gilt nicht nur für Buchhaltungssoftware, sondern auch für Programme zur Zeiterfassung, Software für Ausgabenmanagement, Kassensysteme oder Bankprogramm. Eine GoBD-konforme Software sollte die folgenden Kriterien erfüllen, bzw. die folgenden Funktionalitäten bieten:

Revisionssichere Archivierung via Cloud-Systeme

Automatische Archivierung der Mails, die relevante Daten haben und archiviert werden müssen

OCR-Technologie zur Auslese von Daten mit automatischer Übertragung in die Rechnungsfreigabe-Software

Verfahrensdokumentation

Digitale Lösungen sind gegenüber analogen Prozessen in der Regel wesentlich rechtskonformer. So sind Prozesse mit Rechnungsmanagement-Software gegenüber dem Prozess der eingescannten Rechnungen medienbruchfrei und digitale Rechnungen sind deutlich lesbarer. GoBD-konforme Software helfen also, transparenter und effizienter zu arbeiten.

Mit einer Rechnungsmanagement-Software wie Candis werden Eingangsrechnungen an einem zentralen Ort gesammelt, aufbewahrt und archiviert. Sämtliche Vorgänge werden in einem Audit Trail dokumentiert und mit samt dem Dokuments abgespeichert.

Zu Beginn hilft es schonmal deutlich, den Rechnungseingang zu digitalisieren und Lieferanten zu bitten, Rechnungen in Zukunft per Mail zu schicken. So gehen Rechnungen im Original digital in ein Unternehmen ein, was bedeutet, dass sie auch problemlos digital archiviert werden können. Mit einer Rechnungsmanagement-Software wie Candis werden diese Rechnungen dann per Klick freigegeben, via DATEV-Schnittstelle exportiert und in die Cloud zur 10-jährigen Archivierung hochgeladen, wo sie systematisch sortiert ganz einfach per Schlagwort wiedergefunden werden kann.

Compliance-Vorschriften wie die GoBD können eben auch eine Chance sein, bestehende und veraltete Prozesse zu optimieren.